我应该质押还是离开?流动性质押概述

以太坊向股权证明的转变不仅被吹捧为以太坊的游戏规则改变者,也被吹捧为整个加密货币领域的游戏规则改变者,一段时间以来一直被推动远离工作量证明。摩根大通分析师预计,到2025年,抵押行业将增长至400亿美元(抵押收入)。由于抵押代币存放在托管账户中,因此抵押增加的结果是,在DeFi协议中流通的代币将减少。虽然这可能对协议安全性产生有利影响,但它为投资者在决定是抵押还是追求增产农业策略(例如,流动性挖矿、借贷等)之间引入了权衡。然而,流动性质押旨在提供两全其美的结果。

什么是流动性质押?

顾名思义,流动质押是用户可以通过其质押资产获得流动性的过程。该过程始于投资者将代币(即ETH)抵押到一个协议中,该协议代表他们进行质押,然后以1:1的比例向他们提出对该基础资产的索取。抵押奖励归于流动性质押代币,类似于去中心化交易所中流动性提供者代币的情况。这些流动的质押代币可以交换或用作抵押品借入资产,事实上,除了质押奖励之外,还可以解锁额外的收入来源。流动质押代币可以立即赎回,让投资者无需等待解绑期即可取回原始代币。在抵押代币以铸造流动性抵押代币时,投资者可以从所使用的协议提供的验证器中选择验证器。

市场规模及预期增长率

流动性质押协议的市场规模目前为105亿美元,渗透率(流动质押协议中的质押代币除以市场质押的总价值)约为7%。如果这些数字看起来很小(而且确实如此),那么增长率看起来更有趣。

假设到2025年有400亿美元的质押奖励,平均质押收益率在5-10%的范围内,这意味着总质押的代币将在 400-8000亿美元的范围内。从长远来看,所有质押代币的当前价值为1460亿美元,当前锁定在DeFi中的总价值为1860亿美元(截至9月15日)。很明显,随着预期向权益证明的大规模过渡,流动性质押可能会有一个相当大的市场可以攻击。

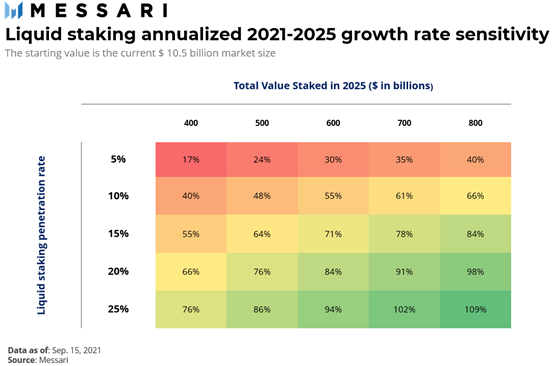

增长率不仅取决于质押的总价值,还取决于渗透率。下图显示,即使假设渗透率没有增加,2021-2025年的年增长率也可以在17-40%的范围内。

值得一提的是,随着质押总价值的增加,每个代币的质押奖励会减少,因为相同的通货膨胀率必须分配给更多代币。因此,低质押奖励率可能意味着更高的流动性质押渗透率。事实上,如果抵押者获得的抵押奖励减少了x%,他们将更有可能寻找替代收益来抵消这种x%的收益减少,而不必取消他们的资金。

市场构成

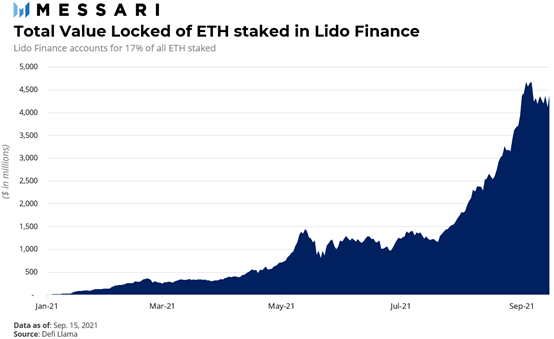

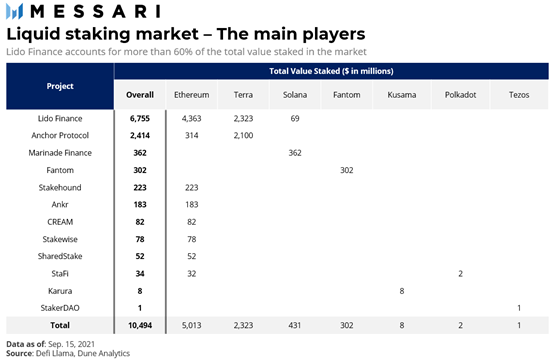

质押协议市场主要集中在一个参与者——Lido金融上,该公司占据了流动性质押协议总价值的60%以上。自2021年初以来,Lido金融已经收集了以太坊链中所有ETH质押的17%。它还为Terra、Solana提供了流动质押解决方案,并且还有许多区块链正在筹备中。

就底层区块链而言,由ETH支持的流动代币占流动代币总供应量的三分之二也就不足为奇了。在其他链中,值得一提的是,波卡将提供基于Substrate的DeFi协议Acala和而在Cosmos(专门用于合成的协议)上则由Persistence提供。

就DeFi合作伙伴而言,经验法则非常简单:越大越好。Lido金融也不例外,它可以依靠Curve、Yearn、Harvest金融和Gnosis等公司分发的流动性抵押代币。Lido金融铸造的流动性抵押ETH(stETH代币)与ETH进行交易的最大池由Curve托管,池中存入了42亿美元。为什么是Curve?因为,毕竟,流动性质押代币可以广泛地与稳定币进行比较,稳定币的价值与原始质押代币而非法定货币相关联(但不一定相等)。

流动性质押的好处

流动性质押为所有相关权益持有人带来了广泛的改善。最相关的是:

?资本效率:锁定在质押托管账户中的代币可以用作抵押品,以扩大收益机会。

?提高链的安全性:在质押和收益之间没有权衡,几乎没有理由不质押代币。从中长期来看,这将提高权益证明区块链的安全性和稳定性。

?增加流动性:对于某些抵押代币占总供应量较高的权益证明协议,市场上交易的流动性可能相对较低,在价格发现方面具有潜在的有害后果。流动性质押代币允许投资者提高协议的交易量,这些协议不想为了价格效率而牺牲其安全性

?跨链交互:流动性质押代币基本上是衍生品合约。因此,它们理论上可以与链无关并在不同协议之间流通。

?易用性:流动性质押代币允许投资者参与质押,但不涉及辅助复杂性,例如重新质押、解绑期、奖励提取和委托技术细节。

流动性质押的风险

流动性质押有两层风险。两者中最明显的一个是财务风险,另一个是治理风险,这是一个最容易被忽视的风险因素。

?财务风险:

流动性风险:即刻赎回流动性质押代币意味着协议必须保持一定数量的闲置代币以满足提早提款请求。在突然的市场冲击的情况下,可能会发生“银行挤兑”的情况,并使一些协议陷入潜在的流动性困境。

系统性风险:由于流动性质押代币可以在多个链上使用,其中之一的失败可能会引发对其他协议的流动性代币的负面溢出效应,并具有潜在的系统性困境。

?治理风险:

中心化:流动性代币需要一定水平的交易/借贷活动来部署其收益潜力。因此,流动性抵押协议的数量很可能会受到限制,以收集尽可能多的流动性来维持其发行的流动性代币。由于这些平台负责将代币委托给验证器,流动性质押发行的过度集中可能导致权益中心化。

削减风险:如果验证器出现停机或双重签名,他们的抵押奖励将被削减,同时委托代币的投资者也会遭受损失。这将导致流动性代币由比初始代币更少的基础代币支持,在流动性代币赎回的情况下具有潜在风险。

验证器的恶意行为:验证器理论上可以“卖空”他/她自己的流动质押代币,并从导致其流动质押代币价值减少的恶意行为中获利。

结论

v\\:* {behavior:url(#default#VML);}o\\:* {behavior:url(#default#VML);}w\\:* {behavior:url(#default#VML);}.shape {behavior:url(#default#VML);} Normal 0 false 7.8 磅 0 2 false false false EN-US ZH-CN X-NONE /* Style Definitions */ table.MsoNormalTable{mso-style-name:普通表格;mso-tstyle-rowband-size:0;mso-tstyle-colband-size:0;mso-style-noshow:yes;mso-style-priority:99;mso-style-parent:\\\”\\\”;mso-padding-alt:0cm 5.4pt 0cm 5.4pt;mso-para-margin:0cm;mso-para-margin-bottom:.0001pt;mso-pagination:widow-orphan;font-size:10.0pt;font-family:\\\”Times New Roman\\\”,\\\”serif\\\”;mso-font-kerning:1.0pt;}

当某些事情听起来好得令人难以置信时,它可能是让你的代币同时在两个(或更多)不同的地方为你工作似乎好得令人难以置信。然而,从生态系统的角度来看,这是DeFi必须克服的关键挑战之一,才能将怀疑者从传统金融转变为支持者。 从资本效率的角度来看,流动性质押引入了更高水平的灵活性。每当代理(质押者、验证者、协议等)找到可以利用它而不受惩罚的条件时,这种灵活性就会受到损害。适当的激励系统必须解决的陷阱之一是流动性抵押导致的权力集中。加密货币市场领导者传达的最重要信息是,现在是合作而不是竞争的时候了。流动性质押可能是让质押和DeFi行业相互合作的完美工具。

原文链接

Normal 0 7.8 磅 0 2 false false false EN-US ZH-CN X-NONE /* Style Definitions */ table.MsoNormalTable{mso-style-name:普通表格;mso-tstyle-rowband-size:0;mso-tstyle-colband-size:0;mso-style-noshow:yes;mso-style-priority:99;mso-style-parent:\\\”\\\”;mso-padding-alt:0cm 5.4pt 0cm 5.4pt;mso-para-margin:0cm;mso-para-margin-bottom:.0001pt;mso-pagination:widow-orphan;font-size:10.0pt;font-family:\\\”Times New Roman\\\”,\\\”serif\\\”;mso-font-kerning:1.0pt;}

我应该质押还是离开?流动性质押概述