MicroStrategy 持有的大量比特币 (BTC) 的价值已超过大多数标准普尔 500 指数公司在其现金国库中持有的价值。

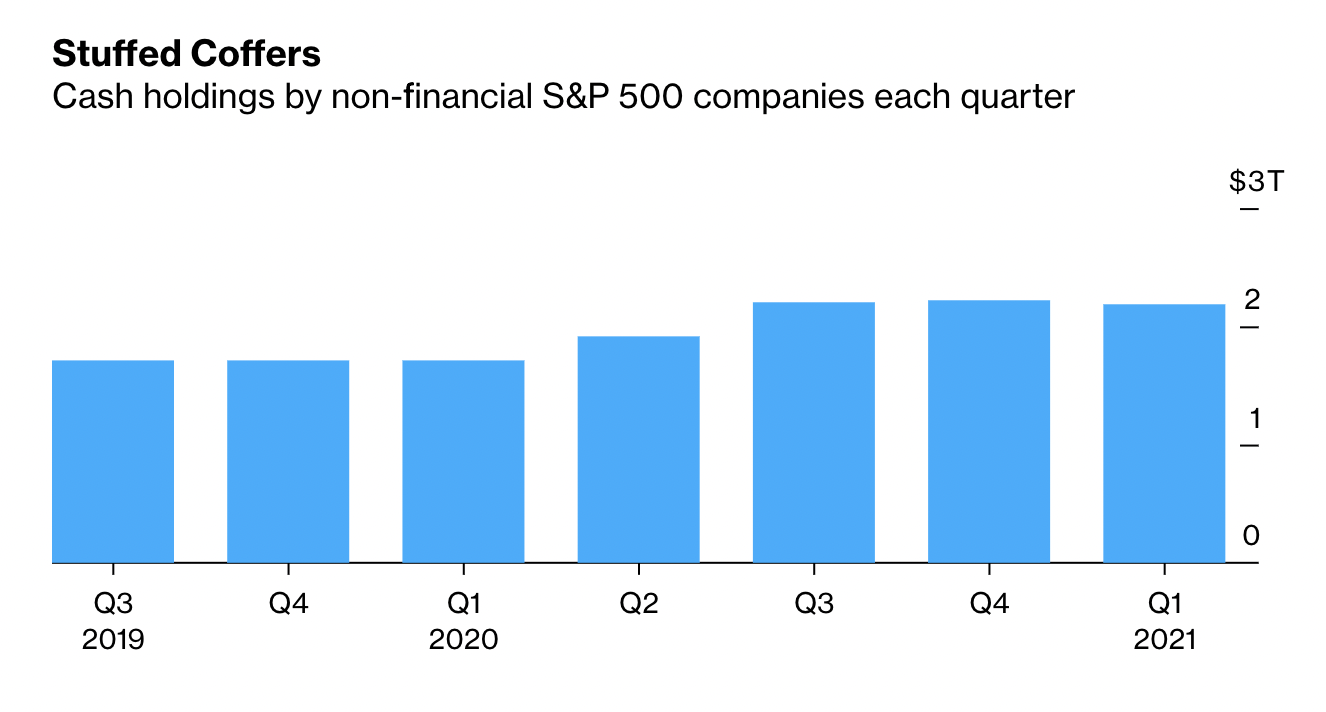

这家在纳斯达克上市的企业软件公司以约 2.429 亿美元的价格额外购买了 5,050 个比特币,使其持有的 114,042 个 BTC 的价值增加到近 53 亿美元。 根据彭博汇编的数据,这高于 80% 的非金融标准普尔 500 指数公司在其现金库中持有的数量。

企业间现金支出增加

MicroStrategy 将购买比特币作为其 2020 年的官方企业战略,其著名的 CEO Michael Saylor 称此举是为了抵御美元潜在的贬值。 特斯拉和 Square 等公司后来复制了用比特币取代部分现金储备的策略。

另一方面,风险偏好较低的公司继续增加现金持有量。 例如,在第二季度,由于 COVID-19 大流行引起的不确定性升级,标准普尔 500 指数中的非金融公司的国债比一年前增加了 12%。

最近几个季度非金融标准普尔 500 指数公司的现金持有量。 资料来源:彭博社

最近几个季度非金融标准普尔 500 指数公司的现金持有量。 资料来源:彭博社

其中一些公司——包括通用电气、福特和波音——在第三季度开始支出现金。 例如,7 月份,非金融标准普尔 500 指数公司将其美元储备比一年前削减了 300 亿美元,即 2%。

与此同时,亚马逊和 Alphabet(谷歌的母公司)等公司仍在积累现金,但对整体美元支出几乎没有改变。 彭博数据显示,美国公司持有的现金总库存从 1.55 万亿美元降至 1.52 万亿美元,因为它们收购了新业务、回购了股票并增加了股息。

总体而言,现金持有量下降的趋势表明,由于对 COVID-19 大流行几乎结束的预期,上市公司对花钱变得更加自在。

MSTR 提供了事实上的比特币风险敞口

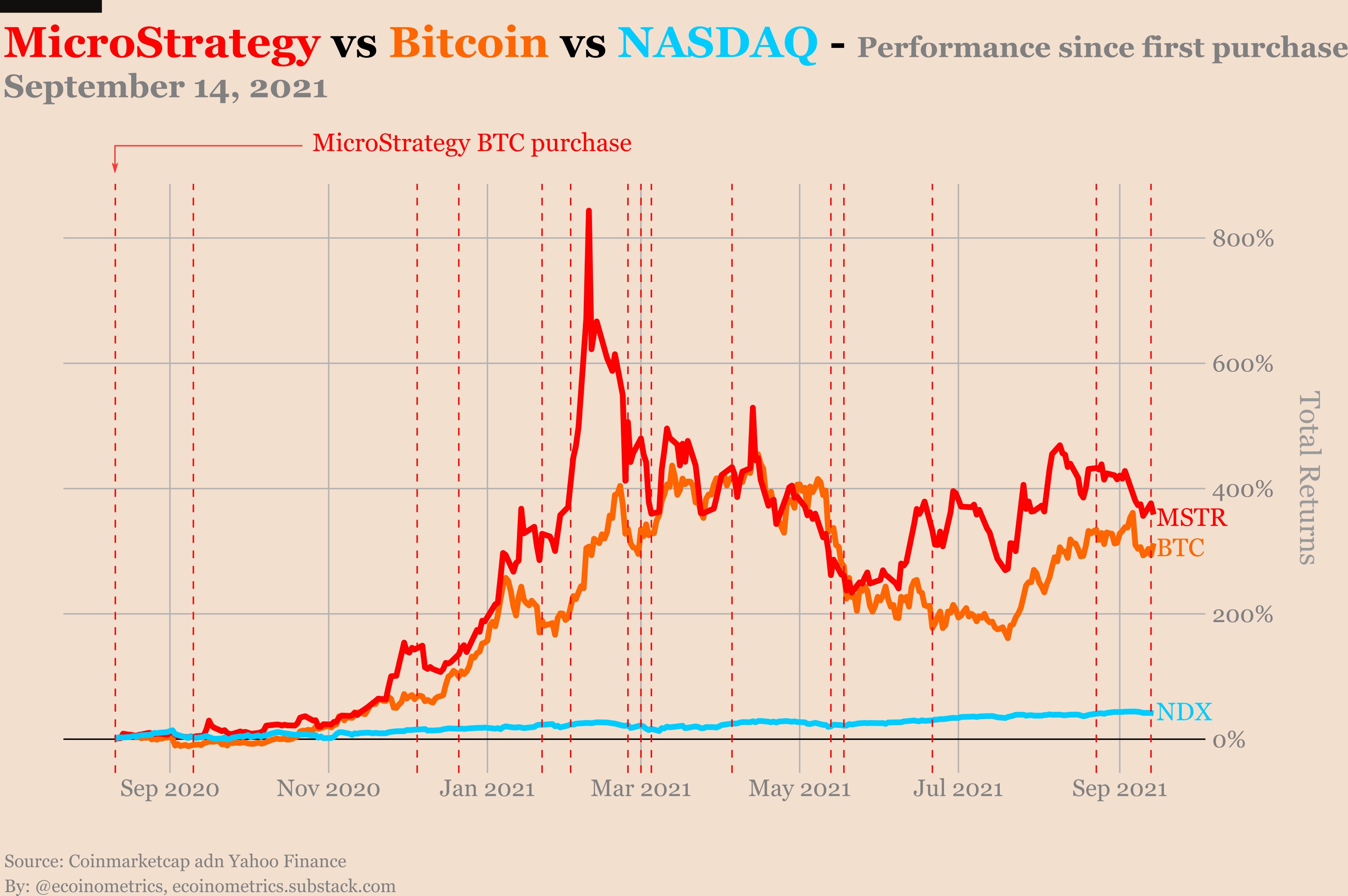

MicroStrategy 的股价在过去 12 个月中飙升了近 359%,与比特币同步,其价值在同一时期飙升了 314%。

由于 MSTR 升值速度超过了比特币的价格增长,一些分析师认为,持有股票让投资者更容易通过传统基础设施接触基准加密货币市场。

MicroStrategy 与比特币与纳斯达克。 资料来源:计量经济学

MicroStrategy 与比特币与纳斯达克。 资料来源:计量经济学

“MSTR 的估值高于 NAV,这已不是什么秘密 [net asset value] 目前拥有的代币数量,我认为投资者购买它并不是为了传统业务的上涨,”分析师 Kingdom Capital 表示。

“这 [clearest] 我能看到的原因是它是 BTC 领域为数不多的市值较大的公司之一。”

例如,管理价值 12 亿美元投资的 Amplify Transformation Data Sharing ETF 在冷落美国领先的场外交易比特币投资工具 Grayscale Bitcoin Trust 后获得了 6.5% 的 MSTR 敞口,这限制了它从某些基金和交易所交易基金中获得资金。

同样,Siren Nasdaq NexGen Economy ETF 持有 MSTR,但不持有 GBTC。

相关:MicroStrategy 股票因 MSTR 成为机构投资者的比特币“代理”而看涨

因此,除非有更多的加密股票可用,否则 MicroStrategy 股票和比特币价格预计将同步趋势。 王国资本参与了:

“似乎有更好的工具可供投资者购买 BTC 股票,而且随着它们变得更容易获得,我预计一些 ETF 将减少其 MSTR 风险敞口。”

此处表达的观点和意见仅代表作者的观点,并不一定反映 Cointelegraph 的观点。 每一次投资和交易都涉及风险,您应该在做出决定时进行自己的研究。