撰文:Flood Capital编译:Perry Wang

1/ 这篇连环推文想讲一下宏观周期和加密货币利率的问题。

加密货币利率由市场设定并自我修正,支持反脆弱的数字经济。相比之下,中心化利率创造了一个极度敏感的系统,这个系统淹没在债务中。

2/ 加密货币的利率最终将接近顶级第一层(L1)区块链的质押利率。我会以 ETH 质押背后的机制作为参考( EIP-1559 提案生效和合并完成后)。

ETH 质押利率来自两个部分:

区块奖励交易费用 (经济活动)

3/ 首先,区块奖励将是质押利率的稳定部分,而质押利率保障了基本利率 / 利率下限。

有这个基础保障是很重要,可以一直保护网络并为贷方提供最低利率。

4/ 其次,网络上的经济活动(费用)将是质押利率的可变组成部分。

当系统「过热」时,这种可变利率会给系统的扩张降温,而在网络活动低迷时会让网络更具吸引力。

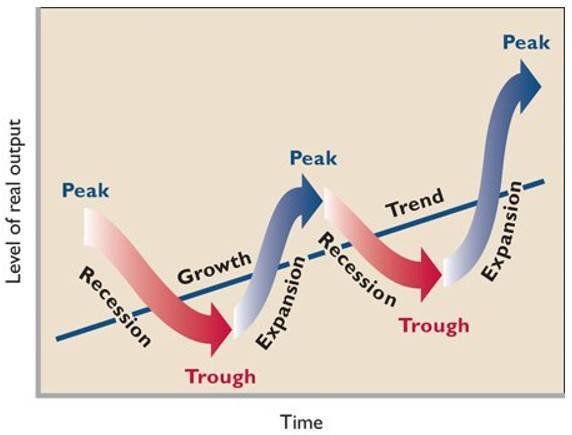

如图:

5/ 目前我们认为加密货币的利率是起到杠杆作用。但随着市场成熟并建立起加密货币原生收益率曲线,这种信贷将被有效地应用于推动经济扩张。

6/ 现在,我以美国金融体系为例,将自由的市场化的加密利率与美国当前体系进行对比。

我忍不住再谈谈为什么我相信当前仍然坚定地处于加密货币牛市中——可以从下面的宏观背景中找到答案:

7/ 自 2008 年以来,美联储一直将利率维系于接近于 0 的水平。 由于利率水平与实体经济完全脱节,在支撑旧债务的同时又大举激励出新债务,从而造成恶性循环,因为贷款基本上是「免费的」。

8/ 尽管利率仅为 0.25%,但美国 M2 货币供应量以每年 7-8% 的速度递增,导致整个市场出现大规模扭曲。

任何持有现金或主权债券的人实际上都在亏损,但由于这种廉价的信贷——一个落后的系统,冒险承担债务则得到了回报。

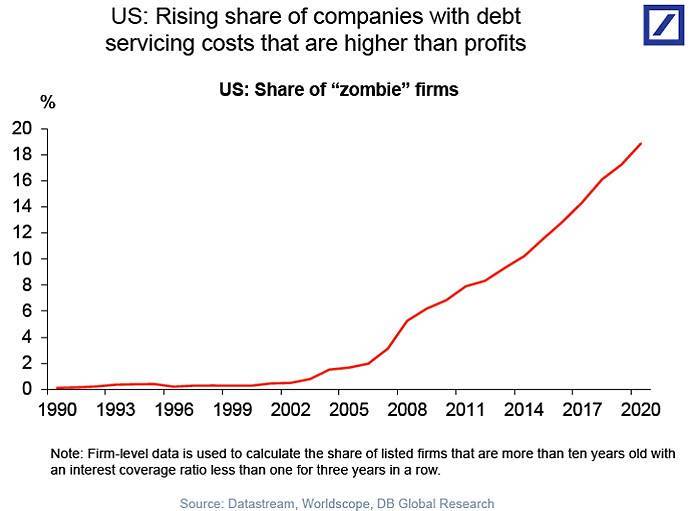

9/ 我们已经看到,由于这些激励,企业债和国债激增。

出现大规模的不当投资和资本的低效使用、企业沉迷于创纪录的回购,以及美国政府赤字直逼二战以后的最高水平。

10/ 由于沉重的债务负担,美联储现在陷入困境,无法加息。

美国政府税收目前低于其现收现付部分,这意味着它发行债券(印钞)只是为了偿还债务。

11/ 这种情况使得美国经济极为脆弱。

如此巨大的债务负担如果造成经济衰退,将会进一步减缓税收收入和企业现金流。美国政府内部的问题和「僵尸」企业的数量将会放大。 经济随之陷入通缩停滞。

12/ 自新冠疫情以来,美联储的资产负债表出现了大幅增长。 美联储通过量化宽松间接购买美国政府债务。

美国政府实际上允许美联储为其支出提供资金,自新冠疫情以来发行的 50% 以上的美国国债都被美联储买走了。

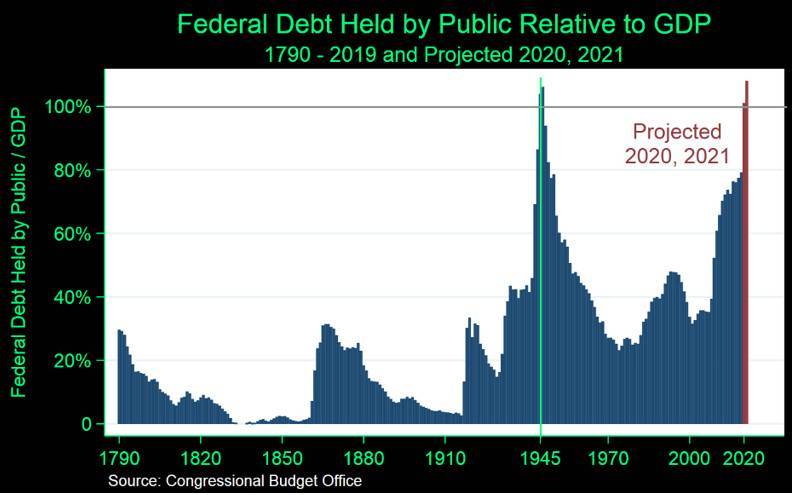

13/ 美国政府债务 /GDP 的比率达到如此严重的坏账水准 (130%) 还得追溯到二战结束时,当时美国国债的收益曲线一直封顶在 0.5-2.5% 之间。

当时通货膨胀肆虐,债券 / 现金持有人实际亏损(实际利率为 -10%)。美国政府以这种方式使其债务的实际价值缩水。

14/ 美国陷入困境,需要将债务 /GDP 比率从 130% 降低到 60-70% 左右。这需要以通胀推动的巨大的「名义 GDP 增长」。

随着大宗商品价格的飙升和美国出台的大规模财政刺激计划,我们正见证了这一点。

15/ 美国政府支出占美国 GDP 的 20% 以上,但似乎仍不足以稳定局势。

这一切都表明美国经济是多么脆弱。根本原因是过去 60 年来利率、货币供应量和资本实际成本之间的巨大 [] 错位。

16/ 归根结底,美联储+美国政府将尽一切努力阻止经济衰退。在债务周期的后期,任何压力都可能成为压垮经济的最后一根稻草。

通胀是去杠杆的唯一途径。美国政府会重演他们二战后的剧本,并带来负的实际利率。

17/ 这些宏观趋势对于 BTC 和 ETH 而言,绝对是利好消息。

当通胀来临时,我们将看到数以十亿计美元流入 BTC 和 ETH。

由于像债券和现金这样的资产面对通胀实际将遭遇价值缩水,因此会有大量资金寻找新的投资标的。而加密货币的价值叙述中对价值存储的强调,使得加密货币将承接到大量资金。

18/ 尽管这种经济形势听上去有些黯淡,但我对建立在稳健货币和市场设定利率基础上的数字经济持乐观态度。

这种数字经济的去中心化特质和稳健的货币基础,将为资本夯实坚实的基础,并有力支持富有成效地使用资金。

19/ 简单总结一下:

美联储和美国政府已经陷入困境,必须通过开动印钞机来为经济去杠杆,而这就等于 BTC 和 ETH 的牛市。

质押利率将变成加密货币的利率;促成稳健的货币和不能被扭曲的货币政策。

20/ 希望这篇文字能让您有所收获。

本文不构成任何财务建议,请自行研究以斟酌。

来源链接:twitter.com