开放金融比金融破裂好

本文作者:格雷戈里·基奥(Gregory Keough)是DeFi货币市场(DMM)幕后的组织DMM基金会的创始人。

(克里斯·巴巴拉斯/Unsplash,由CoinDesk修改)

随着全球经济的持续增长,我们将数十亿没有银行账户的人抛在后面,而这种现象因冠状病毒的经济影响而更加严重。没有银行账户,一个人将无法获得贷款、投资或赚取储蓄利息。DeFi通过使获得金融服务的途径民主化来直面这个问题。(PS:没有银行账户如何购买代币呢?至少在中国应该是行不通的,不管是微信还是支付宝都需要绑定银行账户,否则无法进行资金提取)

拥有互联网连接的任何人都可以将数字资产存入DeFi协议,并开始以被动收入的方式赚取利息。他们可以将其数字资产作为抵押品以获得贷款。他们可以通过增产农业或将其数字资产添加到流动资金池中并收取交易费用来赚取被动收入。

为所有人,包括发展中地区的人,都能获得这些类型的财富创造机会,最终将缩小金融包容性差距,帮助人们摆脱贫困,并使全球货币体系变得更好。

尽管不是万能药——DeFi仍然是一个不成熟的行业,存在资本和人为风险——但它为人们将钱投入到工作中的金融体系提供了一个突破口。

随着时间的推进,我们已经看到经济不确定性激发了人们对加密货币的兴趣。例如,由于恶性通货膨胀,委内瑞拉采用比特币的情况有所增加。此外,比特币白皮书是为了应对2008年金融危机的影响而发布的。今天,我们正处于另一个经济不确定性时期,并且看到比特币价格飞涨,DeFi参与度飙升。

正如联合国秘书长安东尼奥·古特雷斯在最近的讲话中所说:“我们正经历着1870年以来人均收入的最大下降。” 由于有7 000万至1亿人面临被推向赤贫的危险,世界经济论坛(WEF)正确地把重点放在金融普惠倡议上。肯尼亚中央银行行长帕特里克·恩霍尔格(Patrick Njorge)在《世界经济论坛》上发表的一篇文章指出,数字金融服务通过“使人们能够支付商品和服务、获得工作报酬,在整个新冠病毒大流行期间帮助人们摆脱贫困,获得社会救济金,并为陷入困境的企业获得银行贷款等金融支持。”

另请参阅:为无银行账户提供银行服务:加密货币社区如何产生重大影响

然而,尽管数字金融服务一直具有优势,但它们依赖于破碎的金融系统,无法解决阻碍数十亿人参与全球经济的核心问题。

DeFi如何将金融提升到新的水平

无论人们是否拥有银行账户,DeFi都能改善其获得金融服务的能力,为人们创造了一个全新的金融框架,最终对人们更有利。

首先,DeFi系统允许任何人获得贷款。借贷是企业成长和创业的关键,如果没有贷款,许多人就无法获得创业所需的资金,或在职业、教育和家庭方面改善生计。

在冠状病毒引发的衰退期间,对于企业家来说,获得资金至关重要,因为中小企业将是全球创造就业的主要机会。当人们找到工作时,他们购买商品和服务——这些是推动经济发展的行动。

另请参见:弗朗西斯·科波拉——比特币为何繁荣(以及为何它不会取代美元)

其次,DeFi面临自从放弃金本位以来困扰传统货币体系的货币贬值问题。鉴于缺乏资产支持或价值挂钩,法定货币不可避免地会经历通货膨胀。这意味着人们今天所赚的美元、欧元或人民币未来将贬值。

这样的系统不利于企业或个人的财务增长。DeFi在任何政府或中央银行之外运作,因此不会经历与法定票据相同的贬值。能够产生正的、稳定收益的DeFi协议正在将所赚取的利息带回全球货币金融体系。(PS:目前来看还不存在这样的项目)

随着可用性的提高和越来越多的人意识到DeFi服务,参与差距将逐渐减少。

此外,DeFi还提供了更多的隐私权,抗金融审查,以及金融系统急需的透明度和问责制。鉴于所有代码都是公开的,并且任何人都可以查看,DeFi改善了在缺乏透明度的情况下,腐败和盗窃猖獗的担忧。

虽然DeFi协议上确实发生了盗窃,但这些黑客通常是由于协议创建者在进行安全审核时的疏忽所致。如果代码中存在漏洞,则不良行为者会利用它,因此需要在发布之前进行全面的智能合约审核。(PS:近期一个典型的例子,Pancakeswap由于经审计的协议存在安全漏洞,导致投资者的Syrup资产归零)

DeFi的下一步是什么?

鉴于DeFi的革命性,很自然地想知道为什么不是每个人都在使用它。一方面,DeFi协议在易用性与在线交易平台(如Robinhood)或支付应用(如Venmo)相比还有很长一段路要走。诚然,使用你的数字资产作为抵押来获得贷款还不如从亚马逊网站进行购买那么简单。

易用性障碍导致协议应寻求解决的DeFi用户群缺乏多样性。根据CoinGecko的一项调查,DeFi用户主要由20-40岁之间的男性主导。随着可用性的提高以及越来越多的人意识到DeFi服务,这些参与差距将会缩小。

另请参阅:DeFi之父–五年过去了,DeFi现在定义了以太坊

此外,我们需要继续推动在全球范围内扩大互联网访问。没有互联网访问,人们就无法参与不断发展的数字经济以及DeFi提供的所有金融服务。根据联合国数字金融报告,“7.5亿人缺乏宽带连接。”随着对智能手机的访问不断扩展,我们将见证全球向DeFi过渡,以缩小金融包容性差距,并确保每个人都可以参与全球数字经济。

加密货币多空:4个指标显示当前比特币涨势与2017年有何不同

(艾伦斯沃特/Gett图片)

历史上,加密市场一直由散户投资者主导,专业投资者紧随其后。改变了吗?毕竟,过去15年中的高科技创新已经出现了相反的转折,将企业主导的模式转变为消费者主导的模式。

散户的领先优势在2017年第四季度显而易见,因为媒体的炒作与价格一起飙升。 毫无疑问,这次的散户炒作更加安静了。CNBC在2017年第四季度上半年有近100个“比特币”的头条新闻。在过去的六周中,随着比特币的市值达到历史新高,它已经不到40个。戴维日交易员和“Robinhood效应”投资者到底在哪里?他们的刺激计划用完了吗?

诊断加密货币投资的长期趋势为时尚早,主要是因为散户/机构二分法在问题上过于简单。下面,我将分析市场的四个方面,以显示该参与者的行为方式与2017年的投资者不同:

l 比特币鲸鱼以及交易与持有

l 比特币VS以太坊以及其他所有东西

l 监管VS离岸期货市场

l 北美VS东亚投资者

1.比特币鲸鱼以及交易与持有

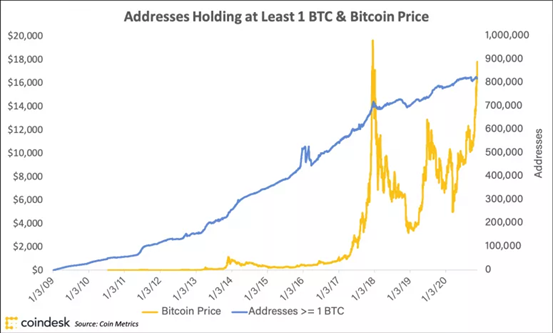

从2013年底到2018年崩溃,持有至少一个比特币的地址数量以坚定的速度增长。它在2019年再次回升,然后在今年春天再次趋于平稳。这与2017年底不同,当时比特币价格飙升至峰值。

(Coin Metrics)

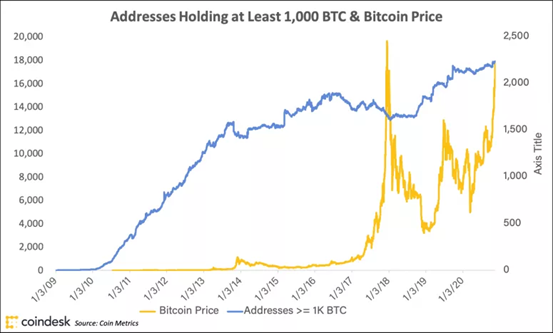

与此相比,我们所谓的比特币“亿万富翁”的数量至少持有1000 BTC。这些鲸鱼在2017年的增长期开始阶段就销售。这次,比特币区块链的《福布斯》榜单正在增长,而不是在萎缩。

来源:Coin Metrics

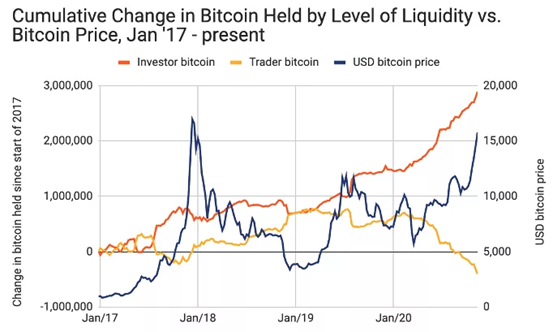

地址余额必须谨慎对待;地址≠实体。行为是一个更好的信号。如果有鲸鱼,它们会去哪里游泳?无论冬天在哪里,他们都会带着他们的比特币包。橙色表示代币在历史上购买和持有的钱包中积累的越来越多,而在显示出交易倾向的钱包中积累的更少。

来源:Chainalysis

自2017年以来,持有人积累的放缓已经两次成为市场顶峰的领先指标。在2020年,它还没有放缓的迹象。

2.比特币VS以太坊以及其他所有东西

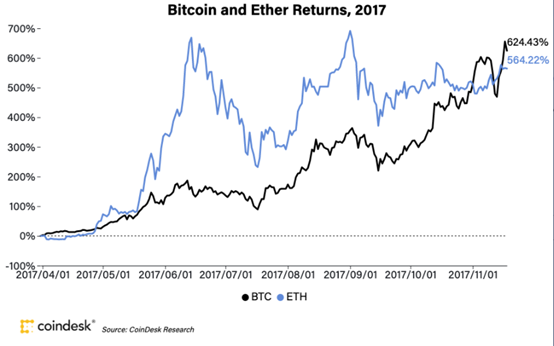

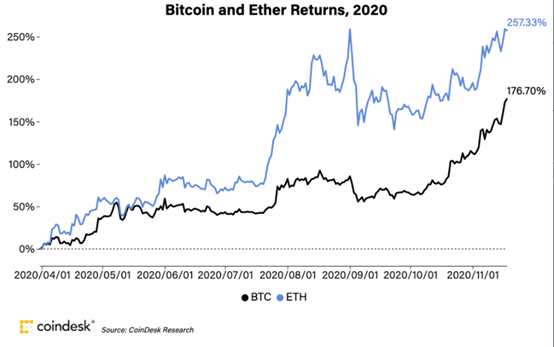

人们记得2017年的牛市是由于对以太坊首次代币发行(ICO)热情的驱动。但是,当狂热达到发烧之时,以太坊基本上已经完成运行。在2017年第四季度中期,比特币回报率为23.9%;以太坊回报率为6.9%。比特币第四季度的追赶使多头受益。

来源:CoinDesk研究

与2020年相比,两者的相似之处和不同之处就足以说明问题。再次,以太领涨,但这一次它正在跟上比特币的步伐,即使在周五早些时候突破500美元之前,它第四季度迄今的回报率为23.2%,回到比特币的28.4%。如果2017年的格局重演,比特币看涨者可能会有更大的运行区间。

来源:CoinDesk研究

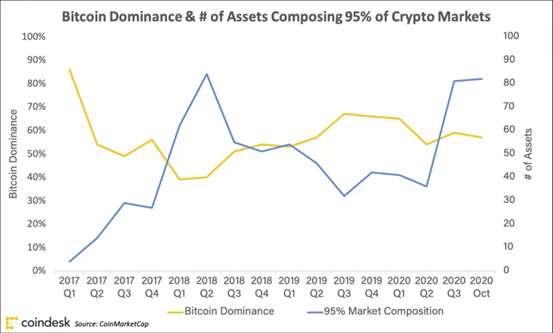

那么,加密货币市场正在调整吗?答案是是还是否。比特币占主导地位,橙色代币在累计市值中所占的份额,处于近60%的高位。通常,这意味着构成市场主体的资产清单更短,不是今年。

来源:CoinMarketCap

CoinDesk 20中排名前五的资产随着比特币的增长而增长,但如今的长尾比2017年泡沫以来的碎片化程度更大。(此计数包括稳定币和其他锚定资产。)

3.监管VS离岸期货市场

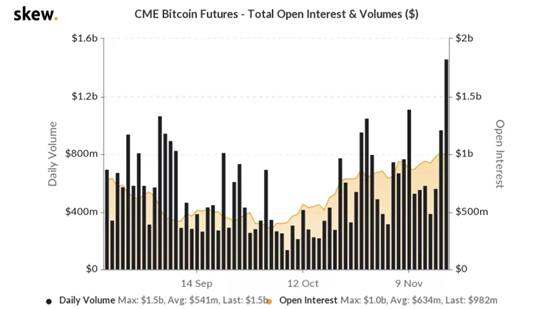

“机构在这里”合唱团可以唱出芝商所比特币期货市场的增长,这表明通过既定的运营渠道对受监管的比特币敞口的需求不断增加。芝商所未平仓合约本周达到10亿美元,创历史新高。

来源:Skew

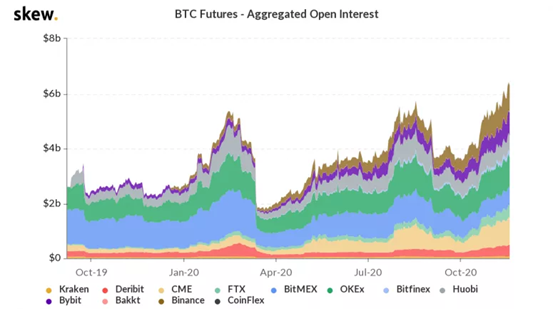

但是,大部分增长归因于比特币的价格上涨。总体而言,由个人、自营部门和流动性提供者交易的,监管不严格的衍生品合约使芝商所相形见绌。仅凭芝商所的增长为基础来构建一个颠覆制度的论断是不明智的。更确切地说,机构参与随着市场的其他部分的增长而增长。

来源:Skew

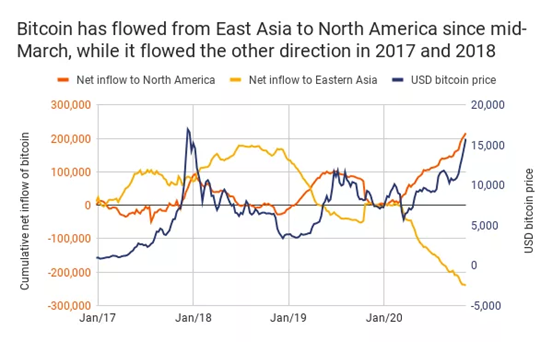

4.北美VS东亚投资者

与芝商所期货的增长并行的是,比特币流入北美交易所,而离开东亚交易所。

来源:Chainalysis

在一定程度上,交易流量代表参与者的活动,东亚投资者一直在以前所未有的速度向该牛市出售比特币。同时,北美对比特币的兴趣比2017年更大。

一个重要的警告是:与投资者的长期活动相比,这里的资金流动可能更能代表交易员的偏好。稳定币泰达币(USDT)本季度市值有望增长100多亿美元。东亚的部分资金流可能代表着泰达币向报价货币主导地位迈进,在加密对加密货币市场上,交易员越来越青睐比特币。

结论

要点:这次牛市确实与2017年有所不同,但这并不意味着我们将不会看到另一个高峰和低谷周期。暗示参与投资的投资者类型的信号表明,与三年前比特币创下历史新高时相比,我们的周期可能更早。比特币的历史充满了有关即将到来的变革或监管变化的叙述,这些将从根本上改变市场。这些叙述在过去过分夸张,现在可能过分夸张。那些预言美元走向消亡的叙述也是如此。

传统的金融市场是否在烧毁自己的兄弟会大厦? 也许吧,但这并不会突然将比特币变成一个避风港或对冲基金。目前新的、规模更大、更长期的投资者越来越多地参与其中的模式可能会继续下去,但比特币和低端加密货币在可预见的未来将是投资的风险,投资者应该继续这样对待它们。

比特币已经打破了纪录

尽管我们还没有达到2万美元的历史高点,但是其他指标显示,比特币的增长远远超出了之前的峰值。

上周,投资者尼克·卡特(Nic Carter)发表了一篇名为“九个比特币图已经达到历史最高点”的文章,展示了比特币已经走了多远,以及从根本上看好这种平静的上升趋势。

在这篇文章中,NLW回顾了那些达到历史最高水平的指标,并添加了Nic发表文章后的一个指标。这些指标包括:

l 地址余额超过10的地址

l 芝商所比特币期货的未平仓合约

l 实现资本化

l 比特币期权未平仓合约

l 以土耳其里拉定价的比特币

l 灰度持有的比特币

l 稳定币自由浮动

l 银门的结算网络

l 加密货币原生信贷的增长

l 市值

有人知道发生了什么吗?

使比特币如此成功的投资之一是其缺乏基础设施。像大多数散户投资者一样,我倾向于过早获利。像许多比特币投资者一样,我将代币存放在冷钱包中,这意味着需要花费时间和精力才能准备好进行交易。我们比特币投资者就像是那些虚构的富达客户,他们死了,死了,不再胡乱摆弄自己的投资组合,因此比其他富达客户更成功。

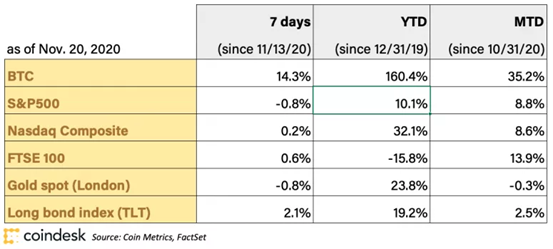

也就是说,比特币本月的回报率使橙色硬币在我家投资组合中的比例达到了极高的水平。有没有其他人变得极度紧张?

来源:Coin Metrics, FactSet

(注意:本新闻通讯中没有任何投资建议。作者拥有一些比特币和以太坊。)

区块链链接

BlackRock固定收益首席信息官里克?里德(RickRieder)正在考虑加密资产。如果你一直生活在一块石头下,里德周五早上在CNBC上发表了评论,表示这家全球最大的资产管理公司正在认真对待加密货币:“我认为这是一种持久的机制……可以在很大程度上取代黄金吗?是的,我愿意,因为它比传递金条的功能要强大得多。”里德说。重点:如果BlackRock朝着里德所说的方向走,我们所有人最好穿上跑鞋跟上。

IBM已经获得了一项专利,涵盖了大型多人在线视频游戏《Fortnite》和《使命召唤:Warzone》中基于区块链的交易。重点:游戏行业的区块链初创公司一直标榜类似的技术,以此来保护玩家对虚拟商品的所有权以及它们在游戏之间的可移植性,但是目前尚不清楚游戏开发和发行中的现有激励措施是否会支持这种结构的转变。目前还不清楚的是,在这种情况下,像IBM倡导的那样,经过许可的区块链将如何改善简单的数据库。

在当前比特币上涨过程中,一个可能被忽视的因素是:中国政府对场外加密交易平台的打击,在那里,矿工们将新铸造的比特币兑换成现金。在周一报道了这一消息之后,我们在本周与Axios建立了新的CoinDesk合作伙伴关系(请查看)。重点:2020年的比特币减半减少了新供应对市场的影响。随着更多的投资者持有,需求因素可能在这轮上涨中起到更大的推动作用。这更是一个需要监控的中期供应问题,因为它可能会影响比特币开采的构成。

前Coinbase总法律顾问布莱恩·布鲁克斯(Brian Brooks)获得白宫提名,将领导美国主要的银行监管机构货币审计长办公室,任期五年。布鲁克斯一直担任代理审计长,他已经监督了一封公开信,允许受国家监管的银行提供加密货币托管权并为稳定币发行人处理账户。重点:加密货币中的大多数流向证券和大宗商品市场监管机构。对于在CoinDesk 20加密货币资产排行榜上排名靠前的非监管货币,银行监管作为专业投资者参与所需基础设施的推动因素可能更为重要。

离岸加密货币交易所运营商币安,指控福布斯及其两名记者诽谤有关所谓“太极”文件的报道,这些文件据报道是从币安内部泄露的,详细说明了美国监管误导的策略。重点:首席执行官赵长鹏CZ 一直对公司的公司结构讳莫如深,拒绝透露币安的司法总部在哪里。当最大的交易所运营商之一不告诉你加密货币所依据的法律时,这表明加密货币基础设施还不成熟。

高盛预计,数字人民币(中国计划的国家虚拟货币)的发行量将在10年内达到1.6万亿元人民币(合2290亿美元),年支付总额达到19万亿元人民币(合2.7万亿美元)。重点:如果你认为PayPal拥抱比特币的举动令人兴奋,因为它是加密货币的大门,那么你应该对中央银行数字货币(CBDC)带来的机遇感到疯狂。它们作为门户药物的能力在很大程度上取决于结构和法规,但潜力仍然存在。

在日本,有30家公司宣布了合作发行私人数字日元的计划,日本最大的银行之一三菱日联金融集团(MUFG)已宣布计划在2021年推出区块链支付网络。重点:这看起来与中国的数字人民币(见上文)有很大不同,但两者都是数字货币接触主流银行和客户的方式的例子。东亚经济体在这方面领先于美国和欧洲。如果你认为美国和欧盟采用这种技术似乎遥不可及,请考虑一下,你可能在2005年也说过同样的话。

值得一听的博客节目

l Pixelmatic首席运营官克里斯·伍德(Chris Wood),关于基于比特币的游戏的未来——大卫·拉格(David Nage),基础层

l 比特币已经创下历史新高的10个指标——崩溃,纳撒尼尔·惠特摩尔(Nathaniel Whittemore)

l 你需要了解的有关加密货币隐私斗争的一切——Laura Shin,Unchained

l 帕克·刘易斯(Unchained资本)通过Multisig解锁比特币的潜力——尼克·卡特,On The Brink

l 0到30亿美元:USDC的总体规划——杰里米·阿莱尔——杰森·崔,Block Crunch

l 了解非洲和南美的比特币和稳定币——迈克尔·凯西和希拉·沃伦,金钱重塑

l 杰森·温克(Jason Wenk)希望结束财务顾问的技术“土拨鼠日”——泰隆·罗斯(Tyrone Ross),On Purpose

原文链接

开放金融比金融破裂好

加密货币多空:4个指标显示当前比特币涨势与2017年有何不同