本文来源:智堡Wisburg,作者:Mikko,巴比特资讯经作者授权转载。

距离我撰写《稳定数字货币手册》已经过去了两年,这两年间,稳定币的发展完全朝着“拥抱主权信用货币”的方向在迈进,实质上还是在借用美元信用构建自己的类离岸美元(虚拟/数字)货币体系,完全背离了传统数字货币的货币乌托邦精神。

稳定币背后的价值支撑依赖的是处于央行资产负债表外,而在央行监管范畴内的“准货币”之上——银行(美元)存款,实质上是一种数字化的狭义银行业务。这种几乎绝对安全的私人数字货币开始引起央行研究者的重视,而Facebook的Libra计划引发市场关注以后,进一步触动了中央银行的神经。由Beno?t C?uré(前欧洲央行执委)所领衔的G7国家研究小组在去年的十月发布了针对稳定币的报告,同月,美联储理事Lael Brainard发表有关稳定币的演讲,她提到:

The potential for global stablecoin systems has intensified the interest in central bank digital currencies. Proponents argue that central bank digital currencies would be a safer alternative to privately issued stablecoins because they would be a direct liability of the central bank.全球稳定币体系的潜力加强了(人们)对央行数字货币(CBDC)的兴趣。支持者认为,央行数字货币(CBDC)将是私人发行的稳定币更安全的替代品,因为它们将是央行的直接负债。

虽然Libra白皮书的发布和稳定币的发展非常引人注目,但对于我们国家来说,这一切并不新鲜——因为我们已经拥有世界上最大规模的私人支付体系所提供的稳定币——支付宝余额——可随时1比1兑换成人民币,你拥有的支付宝余额在人民银行拥有100%的备付金;该体系的管理者并非国家主权部门而是本国的互联网巨头;且几乎渗透到所有智能手机用户生活中交易的方方面面。

2019年迄今,三件大事代表着我们走在稳定币与央行数字货币创新前列:

其一,2019年1月14日,支付机构备付金将全部集中在人民银行存管(100%),支付机构脱离了与银行存款账户以及支付业务的联结,直接勾连上了中央银行的负债端——非金融机构存款项。并且由于备付金的比率是100%,这意味着支付机构的用户存款(余额)是由中央银行信用担保的狭义银行存款,相比于原先的银行存款有了“主权增信“,而支付则直接接入网联清算平台处理也算是”登堂入室“。对于支付机构而言,这一切的代价就是丧失了原本拥有极高议价权的存款利息。

其二,2019年中,现任中国人民银行行长易纲在国际清算银行年会一次主题名为《Regulating banks in the era of fintech shadow banks》上分享了我国的监管经验以及金融科技巨头的现状,并陈述了这些巨头给我们带来的“风险”——包括对存款市场构成冲击、私人信息保护(数据滥用)、垄断以及AML/KYC等等。值得一提的是,易行长提到在新监管政策以及备付金制度落实以前,这些机构已经成为了“second central bank”,即第二家中央银行。

其三,央行数字货币研究所所长穆长春在2019年9月推出了DC/EP课程,揭开了中国版CBDC的面纱。

今年,人民币数字钱包的测试再次引发了广大人民群众的浓厚兴趣。因此,我决定撰写这份CBDC手册来帮助大家更好地理解CBDC。此次的风格将尽可能说人话而不像《稳定数字货币手册》那样说鬼话。如果我最终没能做到这一点,那么会在第二版中增加一些注解。本手册的第一部分将站在中央银行的立场上拆解CBDC——作为一种现有货币体系中的新型主权货币,以及其他所有现存货币的竞品。在第二部分中,我将从货币政策和财政政策工具的角度来分析CBDC,评估它作为一种政策工具和媒介的功能作用以及风险。在第三部分中,我将从全球主权治理的角度考虑CBDC,因为有关“人民币国际化”以及“美元货币霸权”的议题常常会附着在CBDC的概念之上,CBDC甚至承担改革国际货币体系的希望。在第四部分中,我将审视各国对CBDC的态度与现状,提供一个当下的CBDC全球竞争图景。

1.作为一种货币竞品的CBDC

1.1 从信用货币的资产/负债属性谈起

中央银行的数字货币——Central bank digital currencies(CBDC)是中央银行的“货币产品”,它是一种数字化的、由一国的中央银行所发行的法定货币。当下,我们处于信用货币制度中,信用货币制度替代了商品/实物货币(比如黄金、金币)制度,所谓信用货币制度,即由中央银行所主导的在央行层面“无兑现”的货币制度,“无兑现”是非常抽象的,但却非常重要——我们日常生活中仍然包含着很多“兑”的活动,但是这个“兑”的活动是无法在央行层面展开的,也就是说,你手里的货币背后并没有对应任何的可兑换实物——比如商品本位中的黄金和白银。

这种制度下,我们所持有的所有货币类型最终都是对一种债权形式的资产,而在普罗大众的认知中,债权资产必定对应着偿付、或者兑付义务。举个生活化的例子来说,你持有的大闸蟹券、月饼券、交通卡实质上都隐含着商户的商品和服务兑换的义务——这类卡券实质都是私人商户所发行的“准货币”或者“类货币”,为什么它们不是“货币”呢?因为他们不提供“回兑”的保证,也没有法律约束他们必须”回兑“这部分”私人准货币“。试想一下,如果一家大闸蟹商户发行了一大堆大闸蟹券,可以兑换大闸蟹的同时,商户还必须对发行大闸蟹券的票面价值缴存100%的货币准备,并且由法律来保护持券人可以随时找商户强制回兑成人民币。这个时候一比一”回兑“成法定货币的要求就赋予了大闸蟹券实打实的货币性。而在真实世界中,几乎没有商户会提供一比一的回兑服务,即便你大如苹果和星巴克,礼品卡是无法直接找到企业换回货币的。

那么,哪些形态的货币没有“不能回兑”的缺陷呢?

在我们国家,支付宝和微信余额可以随时兑换成人民币银行存款;而银行存款则可以随时兑换成人民币纸币的。前者的回兑是通过“100%比例的备付金账户”所保障的,而后者的回兑则是通过“非100%的存款准备金”所保障的。两者都受到中国人民银行的监管。银行虽然不是100%准备金,但是银行可以随时向中国人民银行借入资金,而中央银行手中拥有铸币权或者说货币创造权。此外,中国人民银行还通过存款保险来保障存款的安全性。

厘清现有货币体系中被最为广泛使用的“货币产品”——银行存款、支付工具余额(支付宝余额/微信钱包余额)以及人民币现钞是我们理解CBDC的参照,三者分别是银行的产品、科技巨头的产品以及中央银行的产品。

银行存款

我们持有的银行存款,是银行的“产品”,存款作为我们的货币资产,是银行对我们的负债(我存银行钱——银行欠我钱),体现在银行资产负债表的负债端。而我们作为银行的债权人,可以要求银行“兑现”,兑现的含义一是兑——将你在银行的存款资产1比1地转化为中央银行发行的现钞,也就是人民币;二是现——意味着“现钞”与“现在”。请注意“现在”这一点是不能遗漏的。但很遗憾的是,时至今日,几乎没有国家的银行会提供大额的“兑现”服务,银行一定会拒绝你“立刻提取100万人民币现金”的要求。

作为一种货币产品,银行存款可以提供利息收益和支付服务(转账)。

支付工具余额

科技巨头的产品——比如支付宝的余额以及微信钱包中的余额,这部分余额是科技巨头对我们负债,也是我们重要的货币资产的一部分,人民银行的监管要求这部分余额必须缴纳100%的备付金放在人民银行,这使得这部分余额有了我们所谓的“狭义银行存款”以及“稳定币”的属性,请注意,这甚至比银行存款还要稳定与安全,因为所有的资金都被安全地放在货币当局。

作为一种货币产品,支付工具内的余额不像银行可以提供利息(购买余额宝是另一回事),但是其支付服务倚仗一些电商平台提供了更好的非一手交钱一手交货场景的担保服务。比如,在淘宝购物兴起以前,如果你想购买异地的商品,进行银行转账存在一定的风险——比如商户不发货,追回这笔钱需要耗费你很大的精力,但是互联网巨头的电商平台所提供的担保机制使得支付的货款与货物的收付问题被解决了。

现钞

我们持有的人民币现钞,是中国人民银行的产品,人民币是中国人民银行的负债,你可以在人民银行的资产负债表中的负债端找到它的确切数字。现钞可以服务“一手交钱一手交货”的交易支付需求,但被禁止“邮寄”,在互联网时代,其支付场景比较受限,不及银行存款与支付工具余额便利。

作为一种货币产品,人民币现钞站在整个货币体系层级的最高处——它是“不兑现”的,或者说,人民币现钞就是“现”的终点。所有其他的货币形态的兑换终点就是人民币现钞,它受主权部门的强制力以及信用的保障,这种保障非常抽象,可我们仍然接受了它。

1.2 CBDC、狭义银行货币与稳定数字货币

除去我们在上文中提到的三种“竞品”,CBDC还有两大新出现的竞品,稳定数字货币(简称稳定币)与狭义银行货币。

这两者的发行者都是私人通过一种中间机制来占央行和银行的便宜来完成的。

如果一家狭义银行货币的发行者对其客户承诺其所有的存款都存放在中央银行的准备金账户上,那么存放在这家狭义银行的所有存款就是狭义银行货币。作为产品的使用者,你的狭义银行存款是你的资产,而是狭义银行的负债,狭义银行的所有存款负债都由其在中央银行的准备金存款作为担保。相当于其作为中介桥接了你的存款资产和央行负债,这种中间机制之所以存在,是因为在央行的准备金账户只能由银行设立而不能由私人设立——这就是所谓的“货币可得性”问题。

我们作为普通百姓,是无法去中国人民银行开立存款账户的,美国人民也无法去美联储开立存款账户。我们唯一可以获得的中央银行提供的货币产品就是中央银行提供的现钞。但是,狭义银行的出现相当于我们通过一家中介直接触达了我们原本无法触达的央行负债项——存款准备金。

为什么这种业务会具备吸引力呢?因为直接触达央行的负债端作为你的资产意味着这笔资产完全没有风险。甚至比现钞还安全,现钞可能会遗失、破损、还有可能有假币风险,但是躺在中央银行准备金账户上的狭义银行存款是不存在这些风险的,它们甚至还有可能让你获取利息,因为狭义银行存放在央行准备金账户上的资金是可以获得中央银行支付给他们的利息的。

目前,在美国,有一个狭义银行的鲜活案例。2019年,一家名为TNB(The Narrow Bank,字面意思就是“狭义银行”)的狭义银行,以美联储拒绝为其开设主存款账户 (Master Account) 为由,将纽约联储(联储体系在该地区的主管部门)告上纽约南区联邦区域法院。状告联储的TNB董事长兼CEO,正是不久前从纽联储退休的James McAndrews(他在纽联储工作了28年)。

作为回应,纽约联储3月初向法院提交了驳回诉讼动议(外链),美联储理事会也在其官网发布公告(外链),公开就降低某些存放在联储的存款所能享受利率的规则修订征求意见。

如果我们不再对事件的原委多费笔墨,大家感兴趣可以去回看智堡当时的文章,简言之,美联储不允许TNB开设存款主账户,那么TNB就无法触达美联储的负债端——准备金存款,自然也就无法给客户承诺其存款都100%存放在央行了,TNB的选择就是退而求其次向客户承诺将其所有的存款100%存放在一家高评级的、知名的大银行——比如摩根大通。但这样一来,其产品就不再特殊了,客户也可以去摩根大通开户。

许多稳定数字货币的构想大多都是狭义银行货币的思路。比如Libra,他们所面临的问题也是类似的,就是无法触达中央银行的资产负债表,而只能把存入的美元存款账户开立在一些银行。但与狭义银行货币的不同之处在于,稳定数字货币的兑换需求源于用户对数字货币的交易与兑换,而不是对美元存款的安全性考量。这也是为什么即便大量的稳定数字货币的发行者并没有央行的存款账户且也没有做到100%的存款保障,人们还是愿意承担风险去使用它。

国际清算银行将这类私人提供的狭义银行货币以及稳定数字货币统称为“合成型CBDC”,因为他们的目标都是借用央行的资产负债表来合成一种CBDC——私人发行利用货币当局的信用催生的货币产品。国际清算银行认为,合成型CBDC的问题在于它不涉及任何的货币创造,而只是存量货币的转换——比如,你只能把现钞和在银行的存款转换成狭义银行存款或者稳定币,但是你无法创生出这类货币。但央行自己发行的CBDC他可以随便印随便创造。

这里再补充一个对应的例子,来讲明狭义银行货币和稳定数字货币的实质。假设一家大学的食堂(中央银行)的饭菜(货币产品,即中央银行的负债)非常知名也比饭店的便宜、好吃又没有食品安全问题,但其只针对本校大学生与教职工(银行)开放,只接受饭卡(银行存款准备金)形式的支付,那么外界的社会闲杂人等想要享用其饭菜必须使用其他货币(比如现钞、支付宝转账和银行转账)找该校的大学生借用其饭卡来进行支付获取其饭菜。1.3 CBDC与中央银行的资产负债表

至此,我们已经厘清了日常中我们会使用的常见货币产品。如下图所示,这是一张我绘制的资产负债表图,我们需要把CBDC嵌入到这张图中去。在嵌入完毕以后,我们再来解析CBDC与其他货币产品的动态关系,最后再对所有货币产品的附带产品特性进行一个归类。

首先,CBDC是中央银行的负债,在央行的负债端,与CBDC会产生此消彼长关系的是现钞项与银行准备金存款项以及支付机构的备付金项目。

对于货币的用户——我们而言,使用CBDC意味着我们放弃了一部分其他的货币产品,将他们兑换成了CBDC,这是存量的货币产品竞争;而如果央行直接“空投”给了我们一部分CBDC,则是增量的新发货币对存量货币产品构成的竞争(我们会在第二部分的政策部分对此进行详解)。无论CBDC是通过什么形式流入到我们手中的,我们都必须认清一点——CBDC作为一种新的货币产品,挤占了原先我们常用的货币产品的市场份额,CBDC是参与货币产品的市场竞争的!无论是货币的存量形态还是流量形态,CBDC都是作为中央银行的产品来抢占份额的!

图:资产负债表初始图

我们可以通过CBDC对中央银行负债端的影响来明确这一点,请阅读BOX1。

BOX1:CBDC将如何改变中央银行的负债端?

CBDC将如何影响中央银行的负债端呢?我们想用几个简单的案例以及图示来模拟CBDC发行后的资产负债表变化。

五张资产负债表

从已知的信息来判断,CBDC的发行最终会影响五张资产负债表——中央银行的资产负债表,CBDC持有人的资产负债表,以及参与CBDC发行的银行,此外还有支付公司以及财政部的资产负债表。

对于银行而言,其受影响的资产为在中央银行的准备金存款,受影响的负债为CBDC持有人的存款。

对于CBDC持有人而言,有且仅有其资产受影响,存款资产、CBDC、现钞与支付工具余额作为四种可替代的货币产品出现在持有人的资产端。

对于支付机构而言,其受影响的资产为在中央银行的备付金,受影响的负债为用户的资金余额。

对于中央银行而言,在CBDC增发的情形下,资产端的变动项不可预估(我们会在第二部分深究这个问题),而CBDC作为央行负债,对应资产端的增加等额增加,而在存量货币产品置换的条件下,央行有且仅有其负债受影响,负债项呈此消彼长的态势——受影响的项目为:现钞、CBDC、准备金、备付金,分别对应持有人的资产、银行的资产以及支付机构的资产。

对于财政部而言,如果通过派发CBDC实施货币政策,实质是将其财政存款资产(央行负债或银行负债)转化为了CBDC资产。这个案例我们同样会在第二部分为大家解读。

几个案例

几个案例

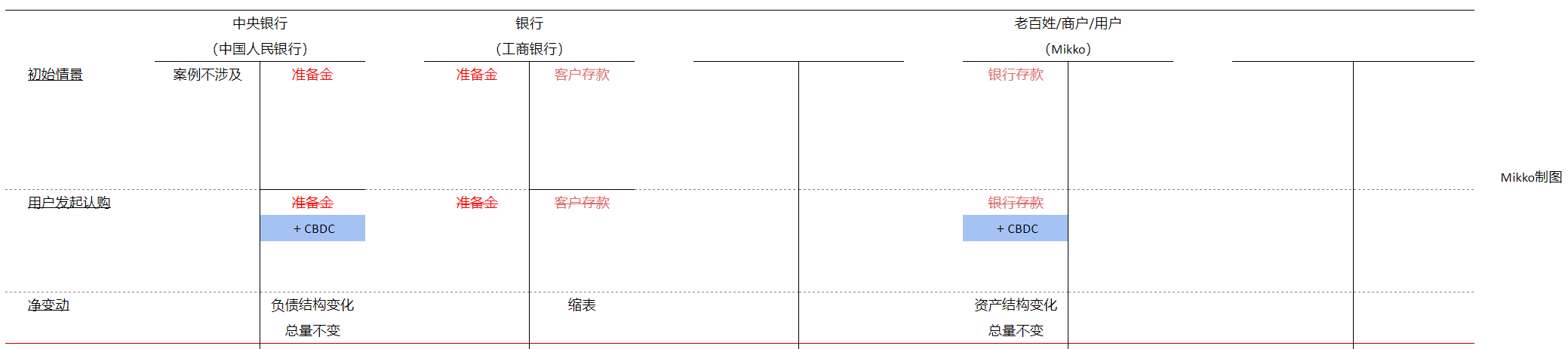

我们先来思考第一个案例,当用户下载测试钱包并认购CBDC使用,那么用户是使用自己的存款资产认购CBDC,随后银行收到指令后,经由自己的准备金资产向央行认购CBDC,随后在用户的CBDC钱包中增记一笔CBDC余额。

整个流程①中:

央行的负债总规模不变,准备金负债减少,因为银行用准备金代理自己的客户向央行认购了CBDC,CBDC负债等额增加。

银行的资产负债表收缩,资产端准备金减少,负债端客户存款减少。

用户的资产总规模不变,资产端存款减少,CBDC余额等额增加。

从三者资产负债表的变动情况来看,整个购买CBDC的过程其实和用户把存款提现成现钞没有任何区别。实质都是用央行存款认购了央行发行的货币产品(现钞与CBDC)。

图:流程1

如果我们在这个案例的起点以前加一道流程②,用户首先存入一笔现钞,那么资产负债表的变化如下:

如果我们在这个案例的起点以前加一道流程②,用户首先存入一笔现钞,那么资产负债表的变化如下:

用户存入现钞,资产端总规模不变,现钞资产下降,用户存款资产增加。

银行收到存入的现钞,资产负债表左(资产)右(负债)等额扩张,资产端准备金增加,负债端客户存款增加。

央行的负债总规模不变,现钞发行下降,准备金规模等额上升。

然后再认购CBDC,则回到之前提到的流程①。

流程①和流程②合并来看:

央行的负债总规模不变,只有结构性变化,先是现钞下降准备金上升,随后是准备金下降CBDC上升,最终影响是把现钞转化为了CBDC,常见的CBDC替代现钞的说法就是这个过程。

银行的资产负债表先扩张后收缩,先是资产端准备金增加,负债端客户存款增加;随后又是反向的变化。但切记,如果用户第一步没有存入现钞再认购CBDC而是直接使用存款认购CBDC,那么银行的资产负债表就收缩了,常见的CBDC导致“金融脱媒”的说法就是这个过程,但事实上现钞需求的上升也会带来同样的效果(参见印度废钞的案例)。

对于用户来说,其资产也只有结构性的变化,先是现钞下降存款上升,随后是存款下降CBDC上升。

从这个案例来看,银行只是用资产负债表桥接了央行和货币用户的资产与负债。

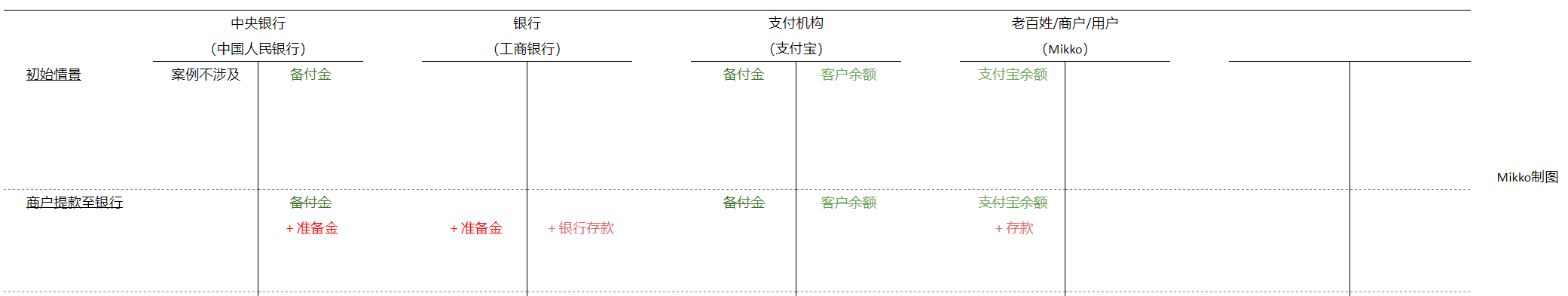

我们再在案例中引入支付机构

我们假设一家商户在双11活动中商品大卖,其大量的货款以支付宝余额的形式存放在支付工具中。这会体现在央行的负债端:备付金项目中,那么我们假设商户现在想要认购CBDC,那么流程如下:

首先是提存过程:

商户的支付余额下降,提现为存款资产,这个过程这涉及商户的资产结构变化。

银行的资产负债表左右等额扩张,存款增加,准备金增加。

支付机构的资产负债表左右等额收缩,备付金存款下降,商户的余额(存款)负债下降。

央行的负债端只是结构变化,备付金负债转为了准备金负债。

其次是认购CBDC的过程,这和流程①一致,用户=商户。

最后再来一个现实的涉及财政部的案例,我们将会在第二部分深入这个案例

财政部给参与CBDC测试的公民发放了1000万CBDC红包,我们首先要明确一点,这个1000万红包不是印出来的,是财政部真金白银要花出去的钱,换句话说,财政部需要通过1000万的财政存款来认购1000万的CBDC。在资产负债表上体现为:

财政部的财政存款资产下降,CBDC资产上升,资产仅为结构变化。

中央银行的财政存款负债下降,CBDC负债上升,负债仅为结构变化。

在1000万红包派发以后,所有被派发红包的测试用户CBDC资产增加,净财富增加。

不知道看了这么多的案例你是否对CBDC的机制有了基本的了解呢?

我们接着在BOX2中探讨合成型CBDC与央行CBDC的异同。

BOX2:合成型CBDC的资产负债表游戏

合成型CBDC是国际清算银行作出的一种分类,泛指那些触达中央银行资产负债表的,也就是触达了央行担保的私人部门所发行的类CBDC,比如,支付宝余额就是一种合成型CBDC,因为你所有存放在支付宝的钱都是100%的以备付金形式躺在央行的资产负债表的,这也意味着支付宝余额是绝对安全的!

合成型CBDC就类似我们口中的狭义银行。

但合成型CBDC终究不是CBDC,为什么呢?

因为合成型CBDC无法被凭空创造出来(印出来),而只能通过“转换”而来,比如你的支付宝余额可不是印出来的,只能通过现钞转变为存款,再把存款充入获得。合成型CBDC的发行者没有铸币权!但是CBDC的发行者——中央银行,有铸币权,所以合成型CBDC是个单纯的存量货币业务。这是和CBDC最大的区别。

数字货币圈内的一些稳定币甚至都不算合成型CBDC,因为他们所收到的客户资金最终都只是存放在银行体系(作为银行的负债)而非央行,因此没有获得央行资产负债表的保护。这也是为什么美国TNB公司的创始人一直因为美联储不让他开户而与之对簿公堂的缘故。因为合成型CBDC的核心点在于你存放的机构是央行,是主权当局,而非一家私营机构。

CBDC的竞争对手:银行与私营支付机构

看了上面的几个案例,我想你已经看出了一些端倪——CBDC的竞争对手是银行与私营支付机构,因为它直接与他们提供的货币产品——存款以及支付工具内的余额产生了可替代性。

此外,这是一场不公平的竞争——因为CBDC的发行者,中央银行,是有铸币权的,中央银行可以通过货币增发来稀释原来的货币产品存量进而改变整个市场份额的结构,而银行和支付机构却只能在货币存量中进行博弈。

从案例中的过程来看,银行所谓的参与也只是央行“带你玩玩”而已。而支付机构则更需要认清自己显得多余的现实。

待续

第二部分预告:作为货币政策/财政政策工具的CBDCCBDC作为零利率政策工具CBDC与非常规货币政策案例1:数字化地直升机撒钱——至少省下了直升机?案例2:UBI——CBDC连接财政政策

本文链接:https://www.8btc.com/article/670764转载请注明文章出处