币安的IEO也早就上线了DeFi项目)。而这两个项目是以太坊DeFi应用中的「头牌」。火币上线了8个DeFi资产。

DeFi 协议YFI上线币安,总算给那些期待币安在DeFi上有所表现的用户解了个渴。毕竟,「姗姗来迟」的币安Launchpad第三期,上新的资产并不是DeFi,而是游戏项目The Sandbox(SAND)。 币安新一期Launchpad没有选择DeFi项目,其实并不难理解。币安的这个板块与大多数平台IEO打新通道的差异性在于,它不仅仅求新。重启于2019年的Launchpad,定位于以较低价格让用户参与进优质项目的建设中来。

低价、优质也是币安IEO资产总能带动小行情的原因,反观如今的DeFi项目币,这两个标准恐怕都达不到。

那么币安真的对DeFi这个爆热板块冷眼旁观吗?YFI的上线似乎给出了一些答案,另一部分答案罗织隐藏在这个头部平台的全盘布局中。

比如,它在2017年就上线了在以太坊构建的去中心化借贷协议EthLend(LEND);刚刚火热起来的预言机类DeFi项目Chainlink(LINK)早在2019年初就上线了币安。

如果仅以上线DeFi币交易、投资DeFi项目就算「扶持」了去中心化金融,那么,喊出「We lead,not follow」的赵长鹏一定不会让币安这么轻松。要知道,币安已经拥有稳定币、DEX、币安链、智能链,这些基建与DeFi应用息息相关。

果不其然,币安通证BNB及合规发行的稳定币BUSD,开始融入到币安早期扶持的DeFi协议中。

YFI上线币安后上涨2300美元

8月10日,币安上线了DeFi聚合交易协议yearn.finance治理代币YFI。紧接着,该币种快速上涨,从4100美元飚至历史新高6446美元,日内涨幅57%。 还没正式交易前,YFI上线币安的消息就引发业内刷屏,「连币安也开始关注DeFi了。」YFI登陆币安后,币价又大涨,足以让外界见识到头部平台对DeFi板块加持的市场效果。

事实上,4天前,币安已经上线了Balancer的治理代币BAL。4天连上两个DeFi热门资产,才让外界有了币安开始参与DeFi热潮的感官。

关注DeFi的用户和投资者,当然乐见头部平台上线DeFi项目。火币、OKEx在Twitter上的DeFi币上架大猜想,引来几百人围观。

倒是币安创始人赵长鹏对火热的DeFi显得异常冷静,仅在Balancer上线币安当天发了个推特,「支持DeFi的成长。」有着急的网友为他推荐一些新DeFi项目并喊话,「不关注你会后悔。」

8月6日币安上线Balancer后赵长鹏发推支持

在上线BAL、YFI之前,催促币安上DeFi币的用户实在不少,急迫的期待在币安Launchpad公布的新一期项目上多少落了空。

8月6日,币安发布公告,Launchpad今年的第三期项目是The Sandbox(SAND),这是一个基于以太坊构建的游戏应用。

「居然不是个DeFi项目。」有用户在币安的社群中透露出遗憾。用户另一种「居然」的语气放在了Launchpad的期数上,「居然今年才搞了三期。」Launchpad上一次上新,还是4月22日。

是币安的IEO凉了?还是DeFi在币安那不香?

的确,币安的IEO打新在降速,新项目上线Launchpad上的节奏远不及2019年这个板块刚刚重启时高速。对此,币安相关负责人向蜂巢财经表示,Launchpad上线项目的速度根据市场上是否有好项目而定,「我们不会勉强去上任何新项目,因为考核标准放在那,不满足,不会贸然上线」。

2019年,各交易所跟风IEO打新、用户对新资产抢购的热情,几乎让人忘记了掀起IEO浪潮的币安,为什么会重启Launchpad?

币安的联合创始人何一曾表示,Launchpad启动的要义是降低项目方对资产市场高期待,「优质的、有潜力的项目,不要上来就把资产价格定得太高,这样并不利于发展,好的项目需要感兴趣的用户、投资者参与进来,从共建社区开始。」

低价、优质,如果以这个标准看待当前的DeFi项目,能上币安Launchpad的项目恐怕没有。去中心化交易协议Uniswap上,生命周期以天、以小时计的「割韭菜」项目,已经足以说明DeFi的泡沫有多严重。

币安没有让Launchpad跟进最近的DeFi项目,不失为一种冷静的态度。而也正是因为严选资产,币安Launchpad才会成为IEO资产回报率最高的中心化平台。

CRYPTO.RANK数据显示,截至今日,IEO项目的平均投资回报率排名中,币安Launchpad上的13个项目以746.84%的优势排在榜首,第二名是币安DEX。

币安Launchpad项目投资回报率居榜首

Launchpad没有跟进最近的DeFi资产,币安真的对DeFi这个热门毫无兴趣吗?上线BAL和YFI已经给出了否定答案,而另一部分答案隐藏在币安的其他动作中。

BNB和BUSD进入DeFi场景

如果将上币数量作为标准衡量中心化交易所对DeFi的「扶持」程度,币安也没有落后。

8月11日,非小号统计的16个DeFi热门币种中,华语用户熟知的 HBO头部交易所中,火币上线了8个DeFi资产,OKEx上线9个,币安为13个。

相比一些新锐交易平台争相20个、30个的批量上线DeFi币,HBO反而显得跟不上潮流。他们似乎不求多,也不求快,而是结合自身业务做DeFi布局。

OKEx对DeFi的扶持更多偏向于为新资产的需求用户提供多样化的交易服务,特别是衍生品交易,近期也透露出要结合自研公链和DEX发力DeFi;火币则从研究、投资、孵化的姿态出发,成立了DeFi实验室。

币安更偏重融入——将自身生态中已经存在的产品或场景,结合进一些优质的DeFi协议中,特别是它早期扶持过的项目。

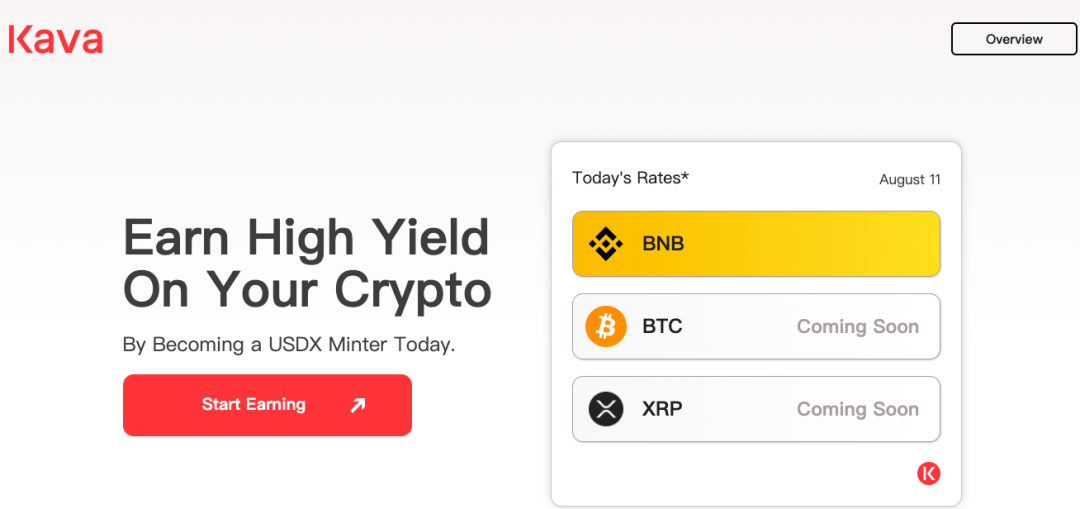

去年10月,币安用Launchpad引入了DeFi应用Kava(可见,币安的IEO也早就上线了DeFi项目)。Kava是一个基于Cosmos跨链网络技术构建的Defi应用,支持BTC、XRP等主流数字资产的抵押贷款及稳定币服务。KAVA币目前已经在30天的涨幅榜中排在第三位。

近期,币安开始与Kava合作,币安通证BNB进入了该协议支持的抵押借贷资产序列中。Kava全球业务发展副总裁 Aaron Choi表示,项目All In DeFi的同时,也将与币安强强联合。

Kava支持BNB抵押借贷

Kava支持BNB抵押借贷

而在DeFi场景中不可或缺的稳定币板块上,币安同样参与了进来。

Kyber、 Aave(即EthLend)的协议场景中,已经上线了稳定币BUSD。这两个项目Token也早就在币安上线。据悉,BUSD近期在与Compound、 makerDao合作,而这两个项目是以太坊DeFi应用中的「头牌」。

2019年9月,币安依合规要求发行了美元稳定币BUSD,目前的发行规模突破了16亿美元,持币用户超过15万。BUSD与DeFi场景的结合,意味着这个合规稳定币的流通将再得扩大,反过来,也会将一部分BUSD的持有者带入到DeFi这个新场景中。

币安智能链拥抱以太坊

无论是把DeFi币上线中心化交易区,还是把自生态的资产推进DeFi协议中,币安实际上都是在借助资产的链上流通属性,将自身融入到新的应用场景中。 依「币」流动的确是一种十分便捷的方式,但一向主张「We lead,not follow」的赵长鹏绝不会让币安如此轻松。更何况,币安已经不仅仅是一家交易所,它的生态版图中,还有DEX、币安链、智能链这些硬核基建。

DeFi爆发后,币安的这些底层基建开始显现出先发蓄势后的爆发力。

2019年,币安链和基于其搭建的币安DEX先后上线。据官方数据,截止今年7月底,币安DEX总共上线110种代币,135个交易对,累计交易总额已经超过了8亿美元。Coingecko显示,币安DEX的24小时交易额为86.3万美元。

DeFi的爆发离不开公链,而高市值应用最集中的公链毫无疑问是以太坊。

截至8月11日,锁仓金额排名前30的Defi协议中,27个为以太坊上的应用;仅有EOS REX、EOSDT 和 Lightning Network 这3个应用属于EOS。

放眼看去,以太坊的对手公链中,可谓是一个能打的都没有。这也给交易所主导的公链空出了机会。但币安的思路并非在公链竞争,「我们还是从应用开发者的层面考虑,如何让他们更方便地在币安链上做开发。」

开放币安生态,与以太坊甚至其他公链网络连接,成为明智路径。

于是,一个与币安链并行的区块链网络——币安智能链诞生。今年5月,币安智能链测试网上线及开源。官方介绍,币安智能链实现了可编程扩展性,兼容现有的以太坊生态系统,同时也支持跨链通讯和交易,允许币安生态中的DApp开发者基于EVM(以太坊虚拟机)来构建应用,包括各种DeFi协议。

币安相关负责人表示,兼容两条链的DeFi应用,可以连接市场价格、交易所流动性,还可以直接连接到币安DEX中进行结算付款。同时,所有支付方案都支持链上结算,便于用户进行资产管理。

上述负责人透露,币安智能链还可以通过跨链使用其他公链的预言机。上个月,币安智能链上的开发者已实现通过Chainlink预言机连接链下数据,「这让生态建设者可以更专注于产品开发,无须担心基础架构问题。」

看来,币安想扶持的还不仅仅是DeFi这一个去中心化应用场景。而对于任何区块链应用来说,币安式的前瞻布局也再次证明了底层基建的重要性。

互动时间:

布局DeFi,你认为中心化交易所哪家强?

本文来源:蜂巢财经News原文标题:布局DeFi,币安另藏暗线