推出流动性挖矿激励计划后,Ampleforth 市值在 20 天内激增 18 倍,这项流动性挖矿计划是什么?有哪些套利机会?社区和用户怎么看?稳定币 AMPL 的价格还会回到最初的 1 美元基准水平吗?

撰文:日曜

稳定币 Ampleforth (AMPL)市值 20 天飙升 18 倍

Ampleforth (原名为 Fragments),是一个基于算法储备和货币供应策略的稳定货币,旨在实现一个具有弹性供给策略的新型数字资产。不过比起叫它稳定币,Ampleforth 团队更倾向于认为它是一个低波动性的加密货币。

Ampleforth 已于去年获得 300 万美元的风险投资,True Ventures 领投, Pantera Capital、FBG Capital 及 Coinbase 创始人兼 CEO Brain Armstrong 等参投。此外,Ampleforth 于 2019 年 6 月作为 Bitfinex 的首个 IEO 项目进行了代币众筹。

与众多代币和稳定币所不同的是,Ampleforth (AMPL)协议设计了一个独特的弹性供应机制,当 AMPL 价格变化时,协议会通过向所有 AMPL 持有者普遍扩张(expanding)或收缩(contracting)来寻求达到新的平衡点。简单理解就是,当 AMPL 的交易价格高于或低于一个既定阈值时(如 1 美元),Ampleforth 协议会触发一个 rebase (回基)函数,自动增加或者减少 AMPL 的市场供应。

据 Ampleforth 官方介绍,AMPL 代币的工作机制为:每隔 24 小时,AMPL 的总供应可能会根据 AMPL 当天的价格变化而调整,以 2019 年的美元价格约 1.01 美元为目标阈值。

当预言机显示价格高于约 1.061 美元是正基,供应会增加; 当预言机显示价格在 $1.061 – $0.961 美元之间时,不会触发回基,供应不变; 当预言机显示价格低于 0.961 美元是负基,供应会下降。

当回基执行,供应量增加或减少时,个人钱包 / 智能合约账户的代币都会按比例发生相同的变化,这意味着,每个用户钱包内的 AMPL 数量会改变,但是该用户占总供应量的百分比不会改变。由此来维持 AMPL 交易价格的低波动率,使得其具备稳定币的功能。

不过,近一个月,AMPL 这个低波动率的智能货币却出现了高波动。

从今年 6 月 23 日起,AMPL 的交易价格就跃过了 1.04 美元,此后持续波动上升,最高达到 4 美元,且之后始终未见回落至 1 美元附近。

而根据 Ampleforth 的弹性供应机制,当 AMPL 的交易价格超过其目标阈值(如 1 美元)时,AMPL 将通过扩大供应量来维持价格阈值。因此,不难发现,伴随着 AMPL 价格上行的,还有 AMPL 供应量的扩张以及整个项目市值的快速攀升。

据链闻查询发现,6 月 13-7 月 13 日,20 天内,AMPL 代币价格从 1.02 美元上升至 2.61 美元,涨幅 156%,同一时段,AMPL 代币总市值从近 570 万美元骤升至 1.03 亿,是 20 天前的18 倍。此外,根据 defimarketcap 网站排名,在众多 DeFi 项目中,目前 Ampleforth 市值已跻身前 15,目前排名第 13。

不过,发文时,我们发现 AMPL 的市场价格已出现明显大幅回落,目前 Ampleforth 官网显示的预言机(Oracle)价格已从最高点 3.754 美元迅速回落至 2.464 美元(该数字有一定滞后性),而 Bitfinex 交易所上现报 1.655 美元,24 小时下跌 27.0%。

疯狂的背后:AMPL 流动性挖矿激励计划的推出

而这一系列疯狂的数字增长,很大程度上要归功于 Ampleforth (AMPL)近期引入的一项流动性激励计划,一些市场数据也很好地印证了这一点。

6 月 23 日,Ampleforth 宣布在 Uniswap v2 上推出名为 Geyser (间歇泉)的流动性挖矿激励产品,提供流动性的用户将获得 AMPL 代币奖励。Ampleforth 计划每月向用户(他们称之为有限合伙人 LPs)分配 2.5 万 AMPL (根据质押时间权重分配奖励),最大年化收益(APY)高出 100%。

据 Ampleforth 官方介绍,Geyser 是一种能激励链上流动性的智能水龙头(smart faucet),用户收到 AMPL 为 Uniswap 提供流动性,提供的流动性越多,持续时间越长,获得 AMPL 流动性池中的份额也越大,整个过程是非托管且在链上进行的。

Ampleforth 计不是第一个在 Uniswap 上部署流动性激励计划的人,不过相比其他项目,他们也做了一些小的改进和创新。

首先,为了限制用户退出,Ampleforth 引入了所谓的奖励期限(Bonus Period),持有 AMPL 期限越长的用户获得的奖励越大。「当用户开始下注时,奖励系数是 1 倍,随着质押期限增加,奖励系数也会增加,并在 2 个月后达到 3 倍的最大值。也就是说,持有 1 个月会得到 2 倍的奖励,持有 2 个月会得到 3 倍的奖励。其次,Ampleforth 还与以太坊互助保险 Nexus Mutual 合作,为 Geyser 质押合约实施了一项价值 866 ETH 的保险计划,为期 3 个月的试用期,将未知风险因素纳入考量。这意味着,相对于其它流动性头寸,那些通过 Ampleforth 持有的头寸在一定程度上得到了保险覆盖。此外,Ampleforth 还表示,未来几个月内,会选择合适时机在其他流动性池,Balancer, Curve 或 Bancor 等其他流动性池上推出类似的激励计划。

很明显,Geyers 计划迅速推动了 AMPL-WETH 流动性池的增长。据链闻查询,目前 WETH-AMPL 池是 Uniswap v2 第一大流动性池,该流动性池的规模最大,为 1133 万美元,24 小时交易量约 1280 万美元,近 30 天投资回报率(ROI)高达 134.52%。

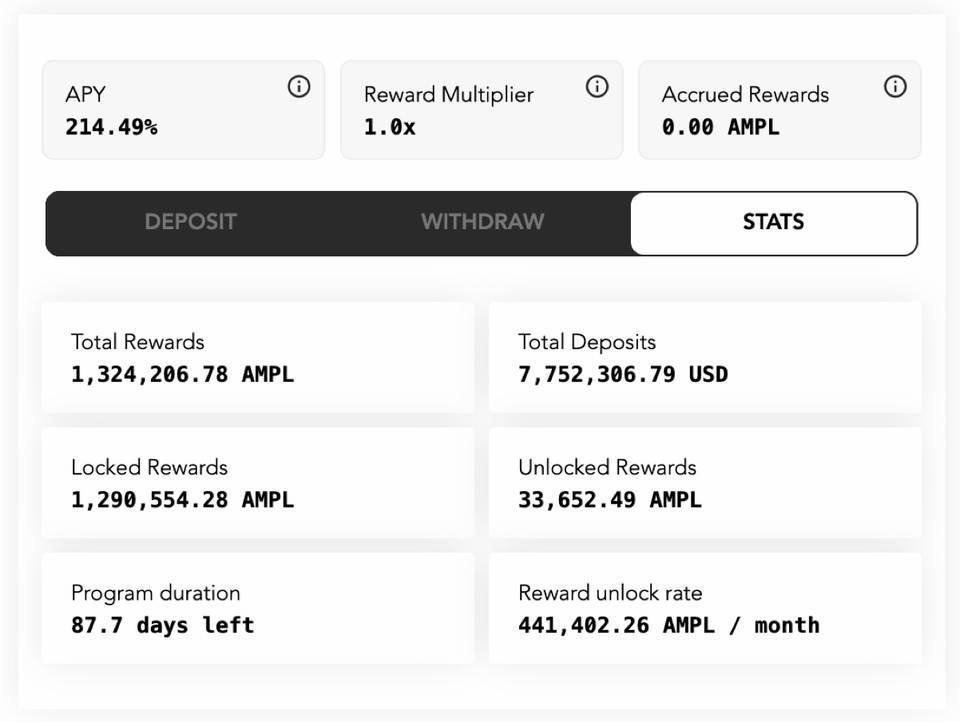

此外,据 Ampleforth 官网 公布 的 Geyers 系统数据,目前 Beehive1.0 (Geyser 的改进版本)上,总存款已经超过 700 万美元,现为 775.2 万美元,总奖励已经发放 132 万 AMPL。

随着越来越多的 AMPL 被激励用于质押,没有足够的币进入市场进行交易,也就无法推动其价格回到 1 美元附近,而是在持续上涨,持续上涨让用户收益更高,吸引更多人进场,如此循环往复,推高了 AMPL 的市场热度和价值。

Ampleforth 激励计划中的两种套利机会

那么用户究竟是如何在 AMPL 的激励计划中套利的呢?总结来看,其实通过 Ampleforth 推出的 Geyers 系统,用户可以有两种套利机会。

第一种,在 Uniswap 上提供流动性赚取收益

Geyers 系统旨在将代币 AMPL 分发给为 Uniswapv2 上提供流动性的用户,用户提供的流动性越多,获取的收益越高,目的是将 AMPL 分发到更多人手中,并赋予其实际效用。

Uniswap 是一个恒定功能的 AMM 自动化做市商,允许用户以相同的比率向两种资产(本例中即为 AMPL 和 ETH)的池子提供流动性,任何人都可以进入,用其中一种代币来交换另一种,改变比率,从而改变代币的价格。每笔交易都会向该流动性池支付 0.3% 的手续费,因此交易量越大,手续费收益就越高——这也是用户为该流动性池提供流动性的主要目标。

根据 Ampleforth 团队的描述,通过提供流动性而获取收益主要包括三个基本步骤:

1)在 Uniswap V2 上存入 ETH 和 AMPL (相同比率); 2)收到 UNI-V2 LP 代币(Uniswap 上 AMPL-WETH 池子生成的代币); 3)将 UNI-V2 LP 代币存入 Ampleforth 的 Geyser 系统中。

然后用户就可以等待收益,当用户赎回 UNI-V2 LP 代币时,就会得到 Geyser 池子中的奖励。如此一来,用户为 Uniswap 上提供流动性,不仅会得到 Uniswap 储备池中的交易费奖励,还可以获得 Geyser 系统的AMPL 奖励,Uniswap 和 Ampleforth 都不会收取额外的平台费用。

不过值得注意的是,对 Ampleforth 而言,提供流动性的人可能会面临双重套利损失(Impermanent Loss)。流动性提供者实际上就是在出售这池内的两种代币(用一种换取另一种),如果 AMPL 价格正在上涨,用户卖出了,那么在顶部的时候,用户得到的代币将会比没向池中提供流动性时的代币少很多。

加上 Ampleforth 的回基机制,损失可能更大。用户在 AMPL 价格上涨时出售 AMPL,那么它既得不到已售出代币的回基奖励,也得不到这些回基奖励的后续回基奖励。因为扩张性回基(供应量增加)发生时,只有持有 AMPL 代币,才会获得相应的 AMPL 份额增长。

此外,AMPL 有一个更有趣、也更有挑战性的套利机会。

第二种,在链上链下交易所之间交易套利

Ampleforth 每隔 24 小时发生的一次回基调整,会在链上交易所和链下交易所之间创造一个套利机会。因为 Uniswap (DEX)上的价格可以直接利用,而中心化交易所(CEX)上必须通过订单薄(order book)进行交易。DEXs 和 CEXs 之间往往会存在一个价格差,目前来看,主要是发生在 Uniswap 与 Bitfinex/Ethfinex 这两个中心化交易所之间。

当 AMPL 价格上涨,回基执行,所有 AMPL 持有者的钱包 / 合约余额会相应增加,此时 Uniswap 上的 AMPL 储备金会自动调整,AMPL 数量会增多,AMPL 的单价相应下降,但 CEXs 上 AMPL 的价格不会随之迅速变动。

因此,套利者就有机会在 Uniswap (通过存入 ETH)上以小于 1 美元的价格购买 AMPL,并在 CEXs 上以大于 1 美元的价格卖出 AMPL,完成套利,当然,渐渐地,这种套利行为会使得两类交易所上 AMPL 的价格都达到 1 美元。

不过这种套利过程也很考验用户的判断能力,必须选定一个点低买,然后再选定一个点高卖,由于在 CEX 存取款需要一定时间,最好是用户事先在 DEX 和 CEX 就都有相应的持仓,便于同时进行这两种买卖操作,这就对用户日常持仓维持有一定要求。

AMPL 还会回到 1 美元的基础价格吗?

也许我们会疑惑,Ampleforth 自称是一个低波动率的智能商品货币,且会自动调整供应量来调整市场价格,那么在此次大涨之后还会回到原来的基准水平吗?

对此,7 月 6 日,Ampleforth 官方社区论坛上的答疑解惑中 回答 了「AMPL 是否会还会通过回基础回到 1 美元」的疑问。总结下来是,AMPL 市场价格终究是由市场决定,而非直接通过 Ampleforth 协议调整获得。

该帖子指出,AMPL 没有锚定(peg),不像稳定币,所以是由市场决定价格。Ampleforth 协议没办法在回基期间将价格重置为 1 美元,回基过程只能影响供应量。

另一方面,价格是由市场(买家和卖家)控制的。市场价格上涨,供应协议将增加 AMPL,以激励市场参与者出售他们的 AMPL,并刺激价格回到基础范围(1.06 – 0.96 美元)。但如果买方一直高于卖方,AMPL 的价格将继续增加,因为它并不锚定任何资产。

同样,当代币价格低于基础范围时,也是一样。供给会随着时间的推移而减少,价格也不会自动调整到 1 美元。必须通过买家在市场上大量购买代币,来推动价格回到基础均衡范围。

该帖子强调,AMPL 并不是一种稳定币,其设定的「目标价格」是供 Ampleforth 协议用来决定是增加、减少还是维持现有供应量。

用户如何看待 AMPL 流动性挖矿激励?是否可持续?

一般而言,疯狂地投机和套利行为都难以长期维系。关于 AMPL 价格的急剧增长自然也引发了社区和其他用户关于其机制和可持续性的热议。

0x 协议开发者 @0xEther认为,AMPL 的这种模式完全是疯狂的 / 失常的,显然不可持续,最终肯定会崩溃。也许在某一时间,在其他人之前套现的压力将到达顶点,此时只需要一只虚弱的手就可以让整个系统坍塌。

不过他同时指出,这正是 AMPL 这样设计的目的。只要人们对这种「稳定」机制感兴趣,它就会以这种方式循环下去。即使崩溃了,也有可能再次复苏。

区块链爱好者,DAO 研究者 @BlockEnthusiast认为,只要 Uniswap 有足够的流动性,这种模式就可以持续下去,但 AMPL 持有人必须给 Geyser 提供燃料,以提升套利机会。没有它,就没有动力。

@BlockEnthusiast 还特别指出,当套利停止后,会有那么一个很重要的时段,即使平均容量(MC)减缓增长,甚至隐形下降,但回基(rebase)仍然为正,也就是说供应量为继续增加,他认为这还会是一个很好的机会。

此外,一旦价格经回基降至 1 美元附近,实际上就是确立其在 AMMs (自动化做市商)中的价格底部的一个良好机会,很容易引发套利者和其他 AMMs 开始进场,从而建立起一个更广的自动化 AMPL 做市商。

Ampleforth 社区论坛成员 idefy_eth 对 Geyser?系统的 总结 得到社区高度认可,除了对 Geyser 运转机制进行详细分析外,他指出,整个 Geyser?激励计划其实给用户的是一种苦乐参半的选择,原因是机会很大,但也存在未知风险,尤其是对整个系统和回基机制不够了解的情况下,他认为,在参与该激励系统寻求获益时必须要考虑到一下几点:

这种趋势肯定不会持续像前两周那么疯狂。每个人都想在 AMPL 最高点卖到,但很少有人真的能做到。需要把交易费用纳入成本考量,这对收益有很大影响。接近顶部的回基(rebase)对整个流动性池的价值有非常大的影响。Geyser 目前的 APY 约为 35%,即每月约 3%,这本身就是一个非常有趣的回报。由于该流动性池为 ETH/AMPL 池,当 ETH 相对于 AMPL 价格上涨时,用户的套利损失会被抵消掉,但如果 AMPL 相对于 ETH 价格上涨时,用户会面临双重套利损失。提供流动性对项目非常有利,并会由此作用于代币,试图把回基中所有的复利回报都留给自己,可能会导致「公地悲剧」。