新的加密货币项目的最佳代币发行旨在向社区成员公平分配代币,并以尽可能少的资金引导必要的流动性。历史证明,以这种方式发行代币非常困难。

IEO(首次交易所发行)是初始代币发行的一种方式,该项目在币安等中心化交易所上市,用户可以直接从交易所购买。这违背了去中心化的核心原则,并可能限制用户参与。

尽管这是一个有争议的话题,但口碑和小数据让我们相信,在这样的中心化交易所上市新代币的成本在前期费用还是经常性费用中从25万美元到300万美元不等。

幸运的是,随着去中心化交易所的发明,这种中心化中间商的需求已被取代。DEX的无许可性质确保任何人都可以发行其代币,而不必花费大量资金来获得上市特权。首次DEX发行(IDO)成为发行代币的首选方式。

尽管进行了创新,但是这种新的处理方式仍然存在着效率低下的问题。如果您要为新代币的IDO使用经典的50/50 AMM模型,那么为它提供足够的流动性所需的资金仍然是巨大的。

例如,如果您想发行100万的新代币$TKN,每个价格为10 USDC,那么您将需要投资价值1000万美元的资金(1000万USDC),以促进IDO的流动性。

即使去掉了中间人的费用,对于某些项目来说,所需的资金仍然是高昂的。

AMM曾被誉为首选的流动性提供者,但简单的50/50资金池权重对于引导新项目并不理想。

涌现出更多具有资本效率的方法来引导流动性,像Balancer之类的交易所允许用户自定义其资金池的权重。可以创建一个90/10的流动性池,其中90%的流动性池是新代币(本例中为TKN),而10%是储备资产(本例中为USDC)。

一个90%/10%的TKN/USDC资金池只需要211万美元的资金,即可分配100万枚TKN(初始定价为10 USDC),只需通过改变资金池的权重即可将资本效率提高10倍。

随着资本效率的提高,还有一些问题需要解决——价格飙升、机器人/巨鲸购买和公平分配。

因为DEX本质上是公开的和程序化的,因此很容易创建脚本来跟踪新的代币列表和领先的社区成员,这些成员在看到公告之后就能赶上销售(如果不是几天)。

一个相关的担忧是大型买家(巨鲸),他们可以通过购买大量代币立即提高代币的价格,同时如果代币具有治理功能,他们还可以获得很大一部分的投票权。

这两个问题对社区都是不公平的,因为它们意味着普通社区成员只能以更昂贵的价格参与,而对治理建议的投票却没有那么有意义。

IDO在发行代币方面效率不高,也不利于价格发现。在IDO中,由于该代币是第一次上市,因此只能购买该代币,价格永远不会下降,因为没有人可以通过出售代币来压低价格。

更糟糕的是,由于某些AMM具有绑定曲线,因此小批量AMM很容易不对称地抬高价格。

最终结果是,交易机器人在一个战场上展开竞争,争夺在初始上市价格上无风险的交易。专业人士之间的这种竞争通常会将价格和gas费提高到天文数字,而普通投资者则没有参与的机会。

这不是很好的价格发现,因为FOMO的情绪和算法困扰着评估代币价值的过程。

这些问题的一个典型例子是去年的bZx IDO,一名交易员在发行的前30分钟就赚了55万美元。在那次销售中,bZx代币价格在上市后仅几秒钟就飙升了。在创建资金池的60秒内,它的最高价格是上市价格的12倍,在创建资金池的同一个区块中,价格是上市价格的三倍。

该代币最初的价格为0.05美元,当bZx团队通过其公共渠道共享资金池时,价格上涨至0.60美元。上市一天后,该代币价格回落至0.12美元,约为发行价的两倍,比峰值低400%。

另一个项目Uniswap的首次销售也有类似的表现,在销售开始后的5分钟内,代币价格上涨了10倍。

一个紧密联系的社区是稀缺的资产,尤其是对于一个刚刚起步的项目。最大限度地奖励其宝贵的长期社区成员,从而激励他们继续贡献,这是每个项目的最大利益。

在治理方面,代币的公平分配对于积极的长期结果更为重要。与100个积极使用该产品并参与游戏的社区成员相比,一个巨鲸用户对于去中心化的治理投票带来的价值要小得多。

早期的代币价格发现被认为具有很高的风险,但是通过正确的机制,它不一定是必需的。

流动性引导池

Balancer旨在解决其LBP产品中的上述问题。

流动性引导池(LBP)是一个可调节Balancer池,专为初次发行和新资产的价格发现。它具有以下优点:

无许可—没有中间人垄断,导致不必要的高额上市费用

资本效率—帮助您以较少的初始投资分配更多的代币

公平分配—价格的持续下降压力抑制了巨鲸用户抢先交易和大量购买,让人们有足够的机会以公平的价格参与交易,这自然就导致了公平和公正的分配。

灵活—可以满足特定用例(例如,在首次销售后用作50/50 AMM,以便继续提供流动性)

可访问性—智能订单路由意味着用户可以以更高的滑点价格交易任何代币以换取新代币

LBP的工作原理

要了解LBP,首先需要了解Balancer智能池。

智能池是由智能合约拥有的池,这允许在其上构建任何类型的任意逻辑。例如根据波动性/交易量更改费用,使用不同的代币权重等。

LBP本身只是一个智能池模板。预先设置的智能池,使团队通过模板的简化界面轻松发布LBP。

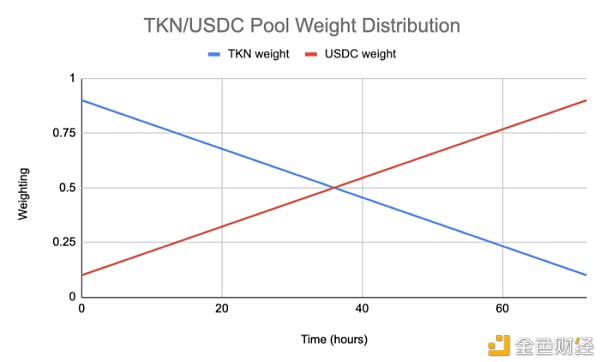

本质上,LBP是智能池,可不断更改池中每个资产的权重。权重是动态的,并在代币销售的整个生命周期内发生变化。LBP权重不是按照永久性的50%/ 50%或90%/ 10%权重,而是按照编程的方向不断变化。例如,从90%?/?10%?TKN / USDC变为10%?/?90%?TKN / USDC。

可以控制这种变化的速度,例如,持续3天的销售每小时可以产生1.11%的变化。

资金池权重分布变化图

权重的这种波动会对份额下降的资产价格造成持续的下行压力。

在这种情况下,如果没有购买$TKN,随着权重的降低,价格将跌至零。

TKN代币的价格

公平分配

从博弈论的角度来看,这种代币贬值的机制非常有趣。

对于参与者来说,尽早进行销售会适得其反,因为此时价格可能处于最高水平,该机制尚未发挥作用。与此同时,在其他买家哄抬价格之前,投资者也有参与的意愿。

这种激励机制的变化极大地削弱了FOMO,即玩家会觉得他们需要在第一时间购买才能获得最好的交易。相反,投资者受到激励,等待并以他们个人认为公平的价格买入。

在结构合理的销售中,购买的上行压力抵消了资金池的下行压力,从而达到价格均衡。

正是在这种平衡中,价格发现得以建立。

这种动态的一个很好的例子是Radical LBP的销售,该代币最初飙升(可能是由于急切的买家),但随着资金池动态占据主导地位,代币很快就稳定下来。在其余的销售过程中,两个相互冲突的力量之间的平衡发现代币的价格在10到15 USDC之间。

Radicle的LBP销售1小时走势图

这种机制在很大程度上优于传统的IDO,在传统的IDO中,机器人可以在团队宣布开始销售之前抬高价格。此外,由于持续的下行压力,参与者可以放心,他们很可能在整个销售过程中的任何时候以合理的价格获得收益。

具有稳定的价格对于将代币最佳地分配给社区非常有利。这样,代币就可以公平地分配给广泛的参与者:

HydraDX的最终LBP代币分配

资本效率

在资本效率方面,LBP也远远优于传统的50/50AMM,因为它们允许创始团队以显著较少的前期资本来引导其代币的流动性。

HydraDX的LBP在当时创下了LBP成交量的纪录,筹集了2290万DAI,最初仅存了120万DAI,促进了92.5%/7.5%的xHDX/DAI池,其权重在整个销售过程中转移到17.5%/82.5%。

为了在50/50的AMM中达到同样的结果,该团队需要投入1133%以上的DAI 1480万。这可能是一笔高昂的前期资金,尤其是对处于早期阶段的创业团队而言。

智能订单路由

通过其智能订单路由,Balancer支持原本不兼容的交易对。例如,如果用户想用ETH购买我们的TKN/USDC交易对,他们将无法在传统的中心化交易所中进行交易。

智能订单路由使Balancer通过多个交易池进行交易,如ETH>ETH/USDC->TKN/USDC。该过程从最佳路径中寻找并智能地获取流动性,从而自动尽可能地降低成本。

这为最终用户提供了一个友好的界面,他们不需要像使用传统交易所那样花费时间计算和执行这种转换。

灵活性

由于智能池是具有高度可定制性,因此它们可以用于多种用途。

以Radicle的LBP销售为例,他们的交易池以RAD / USDC权重为92.5%?/?7.5%开始,并以50%?/?50%结束出售。之后,该池未暂停,并继续用作经典的50/50 AMM。

在接下来的几周中,该池继续为代币提供深度流动性,并为其流动性提供者赚取费用。

RAD/USDC池权重分配

出售后,资金池继续提供大量流动性

总结

在当今的加密市场项目中,创始人正在寻找以简单、公平和资本高效的方式提供访问其代币的方法。

凭借其所有优点,对于任何希望首次提供对其代币访问权限的项目,流动性引导池都是显而易见的最佳选择。

LBP通过以下方式帮助创始团队和更广泛的社区提供帮助:

只需很少的资金投资就可以建立一个可扩展的无许可销售

针对小订单进行优化,而不是大量购买的巨鲸

通过限制机器人的优势,在机器人和人类之间建立公平的竞争

在用户之间公平分配代币

最大限度减小波动,从而形成健康稳定的价格发现流程

正如最近的一些销售中可以明显看出,LBP使团队能够以节省资金的方式有效地分配其代币,同时防止任何其他AMM遇到的领跑者和价格大幅上涨的情况,其结果是公平的,甚至将代币分发给社区。

随着即将发布的V2版本,LBP只会变得更好,最显著的改进是更低的gas费和全新的UX(注重用户友好性)。