撰文:Mary Liu,比推 BitpushNews

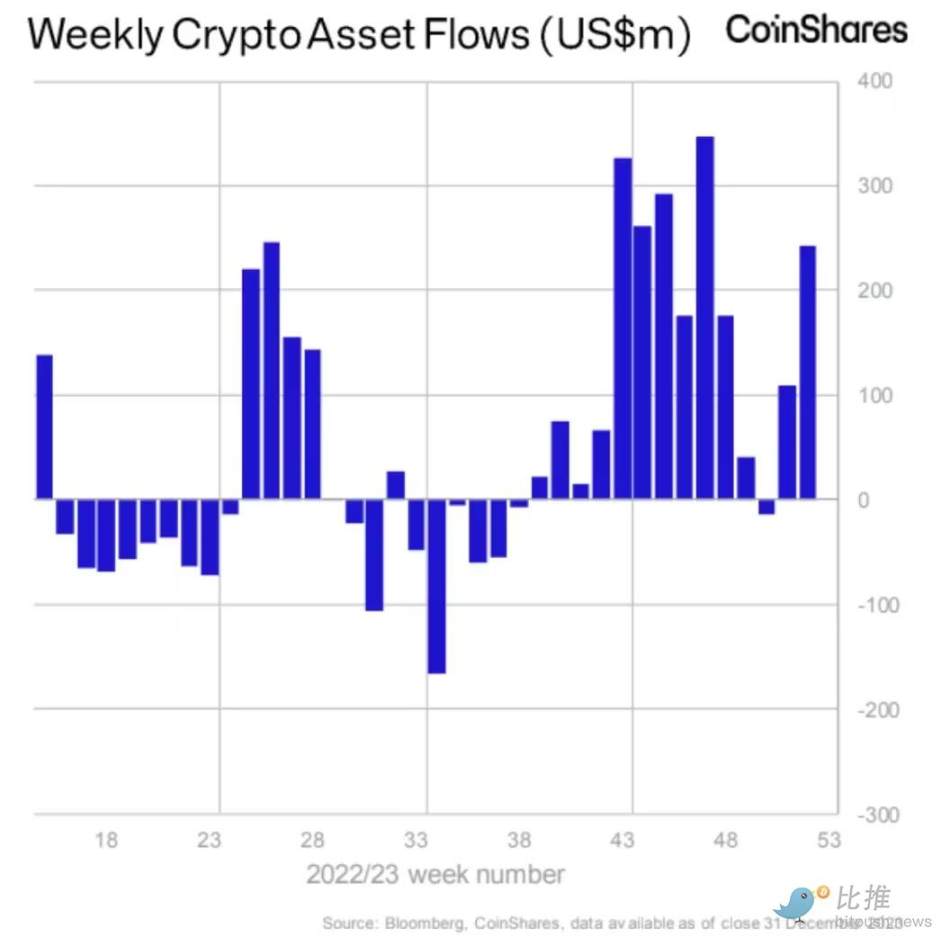

资产管理公司 CoinShares 的最新报告显示,2023 年数字资产投资产品的资金流入约为 23 亿美元。成为自 2017 年以来资金净流入第三高的一年:2021 年流入 107 亿美元,而 2020 年流入 66 亿美元。2023 年的总流入量还是 2022 年的 2.7 倍。

加密基金的总管理资产规模达到 510 亿美元,创 2022 年 3 月以来最高水平。

比特币基金占据主导地位

比特币基金去年以 19 亿美元的流入量占据主导地位,占 23 亿美元流入总额的 87%。CoinShares 表示,这一比例是有史以来最高的,之前的高点 80% 发生在 2020 年。

报告指出,比特币现货 ETF 引发的炒作推动了比特币价格的飙升。从 9 月 25 日这一周到年底,加密货币行业的资金持续流入,期间只有一周出现资金流出。

美国是全球资金流入最多的国家,达 7.92 亿美元。不过,这些资金流入仅占 Grayscale 和 Ark Invest 等美国机构管理的 378 亿美元加密资产的 2%。

相比之下,来自德国、加拿大和瑞士的资金流入分别为 6.63 亿美元、5.43 亿美元和 4.34 亿美元。

加密货币股票受益于这一趋势,资金流入达 4.58 亿美元,推动管理资产增长 109%。比特币矿业股表现尤其出色。Bernstein 分析师去年 12 月表示,「比特币矿商仍然是高贝塔值的比特币股票。」

Solana 是另一个大赢家。2023 年该币种相关的投资产品见证了 1.67 亿美元的资金流入。SOL 在这一年中飙升了约 941%,从约 9.6 美元涨至 101 美元。

与此同时,CoinShares 表示,以太坊仍然「落后」,流入量仅为 7800 万美元,这对于市值第二大加密货币来说,表现欠佳。CoinShares 分析师表示,Solana「受益于那些被以太坊诟病已久的投资者」。

从发行商的角度来看,ProShares 旗下产品表现出色,它以 6.4 亿美元的净流量击败了所有其他竞争对手。这家总部位于马里兰州的公司于 2021 年 10 月推出了首个比特币期货 ETF。ProShares 比特币策略 ETF (BITO)在 2023 年迎来了 5.06 亿美元的净流量,目前拥有约 17 亿美元的资产。

现货 ETF 潜在的冲击

投资者正在等待现货比特币 ETF 的批准消息,彭博资讯分析师认为,在不断召开的会议和申请修改中,现货比特币 ETF 在 1 月 10 日获得批准的可能性为 90%。

Bloomberg Intelligence 分析师 Eric Balchunas 此前 11 月在 Bloomberg TV 上表示:「一旦现货 ETF 推出,这只 ETF 可能会面临压力,或者出现一些资金外流,因为人们更喜欢现货产品。但在那之前,它被用于预期这些 ETF。」

ProShares 全球投资策略师 Simeon Hyman 则认为,比特币现货市场仍然存在缺陷,包括交易所之间的价格差异和平台风险。

Hyman 在接受彭博社采访时表示,比特币在各交易所的价格不一,波动也很大,而加密货币期货每天都依赖于多种价格组合进行结算。

Hyman 还对现金创造和赎回在实践中如何运作表示怀疑。在此过程中,经纪交易商与发行人交换现金(而不是基础证券),然后发行人承担买卖比特币的责任。ETF 通常采用实物机制,经纪交易商将资产本身交付给发行人并获得 ETF 份额作为回报。

他在谈到比特币期货市场时表示:「这是一个成熟、流动性强且受监管的地方。现货市场仍然有点‘奇怪’。这让人联想起新闻里对 FTX、币安等等的负面报道」。ProShares 也是去年推出首批以太坊期货 ETF 的几家发行商之一,但其持有以太坊期货合约的三只基金的总资产仅约 2000 万美元。